コラムCOLUMN

株式投資に興味があり始めてみようか迷っている方もいるのではないでしょうか。しかし、株式投資は証券会社で口座を開設し、入金等を済ませて銘柄を選択するといった流れとなり、意外とやることが多いのです。

この記事では、株式投資の基本的な説明にメリット・デメリットをみていきます。株価変動の見極め方や株式投資の始め方も解説しているので、ぜひ最後までご覧ください。

株式投資とは?株式の仕組み

株式投資とは、上場している株式会社に出資(株式を購入)して利益を得る手法です。

そもそも株式とは、企業が資金調達を目的として発行する有価証券です。企業は株式を発行し、投資家から集めた資金で設備投資や新商品の開発などを行い事業の拡大を図ります。

一方の出資した投資家は、出資した代わりに企業が得た利益の一部を配当金や、株主優待として受け取ったり株価の値上がりによる「売却益」を得たりするという仕組みです。

株式投資ができるのは東京証券取引所などに上場している株式となり、証券会社を通して購入することが可能です。

株式投資で株主が持つ権利

株式投資を行い株主になると、次の権利を持つことになります。

・議決権

・剰余金財産分配請求権

それぞれ以下で詳しくみていきましょう。

議決権

議決権とは、株主総会で発言したり、決議に参加して票を入れたりできる権利です。株主総会では、今後の方針や、資産の使い道などの重要な議題を決定します。株主はこの議題について賛成や反対の票を入れることが可能です。

剰余金配当請求権

剰余金配当請求権とは、企業の事業活動で得た利益を配当金として受け取れる権利のことです。ただし、配当金の有無に関しては株主総会によって決定し、利益がでなかった場合や内部留保が必要と判断された場合には配当が行われないこともあります。

残余財産分配請求権

残余財産分配請求権とは、企業が解散する場合に残った財産を株主に分配する権利です。

まず企業は負債から返済していき、その後に残った財産を持ち株数に応じて株主に分配していきます。そのため、負債が多く財産が残らなかった場合は株主に分配されません。

株式投資で株主が持つ責任

株主は株式投資(出資)をすることで、出資金の範囲内での責任を負うことになります。つまり、企業の倒産等により出資した金額を失うリスクがあるということです。しかし、それを超える部分に対する責任は発生しません。

例えば、企業の不祥事により多額の損害賠償が発生した場合にも、株主は個人として追加の責任を問われることはなく、損失は投資した株式の購入金額に限定されます。

株式投資のメリット・デメリット

ここからは、株式投資のメリット・デメリットについてみていきます。メリットだけではなくデメリットについてもきちんと理解した上で株式投資を始めてください。

メリット

株式投資のメリットは主に次のとおりです。

・売却益

・配当金

・株主優待

株式投資は株価が値上がりしたタイミングで売却することで売却益を得られます。たとえば、1株1000円の株式を100株購入し、その後1株1500円まで上がったとしましょう。もし、このタイミングで株式を売却すれば、差額の500円×100株で5万円の利益を得られます。

また、企業業績によっては株主に対して配当金が支払われる場合があります。配当は通常、年に1度または半期ごとに企業から株主に支払われる仕組みです。さらに、近年では株主優待として、商品割引やサービス特典等の提供を実施する企業も増えてきています。

デメリット

株式投資のデメリットは主に次のとおりです。

・まとまった資金が必要

・元本割れリスク

・出資先の倒産リスク

・流動性リスク

株式の購入は100株単位で行われることが一般的です。そのため、購入するのにまとまった資金が必要になるデメリットが存在します。

例えば、ファーストリテイリング(ユニクロ)や富士通といった大手企業の場合は株価も高く投資したくても手が出せない投資家も多いでしょう。購入できたとしてもポートフォリオのバランスが崩れてしまう可能性があります。

その場合には株式市場でも購入できる上場投資信託、いわゆるETFへの投資が有効です。ETFを利用することで、ファーストリテイリングや富士通を含む銘柄への分散投資が可能です。

また、その他にも出資先の倒産リスクにも注意が必要です。出資先の企業が倒産する可能性もゼロではありません。もし倒産した場合は元本割れどころか、最悪のケースでは出資した資金のすべてが戻ってこないことも考えられます。

議決権行使とは?

ここでは議決権行使についてみていきます。

議決権行使とは、企業の重要な経営方針を定める株主総会に「出席」するか、それとも「議決権行使の提出」を行うことにより、株主としての意思を反映させる行為です。

株主総会に出席できない人はハガキによる投票もでき、近年ではインターネットを通じての投票も可能となっています。

議決権行使の重要性

議決権行使の重要性は、「株主の利益保護」や「コーポレートガバナンスの強化」が挙げられます。株主は議決権を行使することで投資に対するリターン、つまり配当金を主張でき、利益の最大化を図れるでしょう。

また、企業経営への積極的な参加により、企業のコーポレートガバナンス強化の促進にも貢献できます。これにより、透明性のある経営を推進し、長期的な企業価値の向上が期待できるでしょう。

議決権を行使する方法

議決権行使には次のような方法があります。

・株式総会への出席

・書面による投票

・インターネット投票

・代理投票

議決権は株主総会に出席して行使することが可能ですが、住んでいる場所や日程等で出席が困難なこともあるでしょう。その場合は書面による投票やインターネットを利用した電子投票、または代理人を通じた投票といった方法で議決権を行使できます。

これにより、株主は自身の都合に合わせて、企業の重要な決定に参加し、自らの意志を反映させることが可能です。

「株式が上場する」とは?

「株式が上場する」とは、発行している株式を証券取引所で売買できるようにすることで、IPO(新規公開株)とも呼ばれています。上場することで、証券取引所で流動的に自社の株式が売買されるようになります。

ただし、株式を上場させるためには、一定の水準を満たし、証券取引所の審査に通過しなければなりません。

株式上場のメリット

株式が上場することで次のようなメリットが期待できます。

・資金調達

・知名度の向上

・社内管理体制の強化

とくに、上場することで多くの投資家から注目されるようになり、企業は新たな資金を調達しやすくなります。また、市場への露出が増えることで企業の知名度やブランド価値が向上し、投資家や顧客に対する信頼性も高まりやすくなるでしょう。

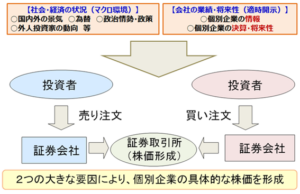

株式の購入場所

株式は証券会社などの金融機関で口座を開設し、証券会社を通じて購入することになります。証券会社は投資家からの注文を証券取引所に中継し、株式の売買を仲介する役割を担います。したがって、投資家が証券取引所で直接売買することはできません。

そのため、株式投資を始めるにはまず証券会社を選ぶ必要があるでしょう。証券会社は対面型やネット型などがあり、数多く存在するため、自身にあった証券会社を選択することが重要です。

株価が上下する仕組み

株価は、需要と供給によって日々変動します。その株式を買いたい人が多ければ株価は上がりますし、その反対に売りたい人が多くなれば株価は下がる仕組みです。この需要と供給に影響を与える要因として企業業績や景気、金利、国際情勢など多くのものが挙げられます。

引用:2.株価変動要因|なるほど!東証経済教室

例えば、企業が好決算を発表した場合、一般的にその企業の株式を求める投資家が増え、結果として株価は上昇します。その反対に業績の悪化や金利の上昇、国際情勢の不安などは、株式市場にネガティブな影響を与え、株価の下落を招きやすくなるでしょう。

このように、さまざまな要因が交わりながら需要と供給のバランスが変化し、それに応じて株価も変動することになるのです。

株価の変動を見極めるには

株価の変動を見極めるには日頃から企業の業績や金利、経済指標などのニュースに注意深く目を向ける必要があるでしょう。とくに、次に挙げるような指標やニュースは株価変動の要因に影響を与えやすいです。

・米国雇用統計

・日銀の政策金利の発表

・企業の決算発表

・GDP

これらの指標やニュースに注目し、そして理解することで株価の変動を見極めやすくなるでしょう。また、これら以外にも過去の株価データやトレンドの分析を行い、将来の株価動向を予想するテクニカル分析も存在します。

株式投資を始める方法

株式投資を始める手順は次のステップに沿って進めていきます。

| 1.証券口座を開設 2.証券口座に資金を入金する 3.株式を購入する |

1.証券口座を開設

株式投資を始める場合は証券会社で証券口座を開設する必要があります。自身に合った証券会社を選び、口座開設の申し込みを行いましょう。申し込みの際はマイナンバーカードといった本人確認書類が必要となります。

2.証券口座に資金を入金する

証券口座の開設が完了したら運用資金を入金します。入金するにはインターネットバンキングがおすすめです。インターネットバンキングであれば、金融機関によっては手数料がかからず、なおかつ即座に資金を証券口座に移すことが可能です。

3.株式を購入する

入金まで完了できたら購入したい株式を決めます。そして株数、注文単価、成行か指値などを決めて発注しましょう。「成行」とは価格を指定せず、そのときの市場価格で購入する方法です。一方の「指値」とは、購入したい価格を指定して注文する方法です。その後、約定(やくじょう)連絡(購入できた旨の連絡)がくれば無事に取引が完了します。

資産運用ならGOファンド

ここまで、株式投資の概要やメリット・デメリット、株価の値動きの仕組みなどを解説しましたが、自身で株式投資をするのに不安を感じる人も多いかもしれません。そのような場合はGOファンドが提供している資産運用サービスを利用してみてはいかがでしょうか。

GOファンドでは独自の投資戦略を用いて世界中の資産に分散投資し、年間ベースで負けない運用を目指します。投資のプロが代わりに運用するため、株式投資に不安を抱える人でも安心して利用できるでしょう。

ネットで最短3分で口座開設の申し込みができ、忙しいビジネスパーソンでも利用しやすいサービスになっています。この機会にGOファンドで口座を開設し、資産運用を始めてみてはいかがでしょうか。

※GOファンドの取扱い金融商品「GOファンド」 は、株式でも投資信託でもございません。

GOファンドの口座開設はこちらから

まとめ

株式投資とは、上場している株式会社に出資して利益を得る手法です。

投資家は、株主になることで企業が得た利益の一部を配当金や、株主優待として受け取れたり、株価の値上がりによる「売却益」を得られたりします。

しかし、その一方で元本割れリスクや出資先の倒産リスクが存在します。そのため、株式投資を行う場合は日頃から企業の業績や金利、経済指標などのニュースに注意深く目を向ける必要があるでしょう。

もし、忙しくて指標やニュースをみる時間を確保できず、投資に時間をかけられない場合は、投資のプロが代わりに運用してくれるGOファンドの資産運用サービスを利用するのも選択肢の1つです。

<執筆者プロフィール>

辻本 剛士

神戸・辻本FP合同会社 代表

1984年8月3日生まれ。大学卒業後、医薬品・医療機器会社に就職し、在職中にFP1級、CFP、宅地建物取引士に独学で合格。会社を退職後、未経験から神戸で数少ない独立型FPとして起業。現在は相談業務、執筆業務を中心に活動している。

人気記事ランキング

日本の借金は国民の借金? 2023.01.18

日本の借金は国民の借金? 2023.01.18  米アップルの普通預金「金利4.15%」なぜ? 2023.04.25

米アップルの普通預金「金利4.15%」なぜ? 2023.04.25  S&P500とNYダウは何が違う? 2023.07.13

S&P500とNYダウは何が違う? 2023.07.13  投資詐欺事件について 2023.02.15

投資詐欺事件について 2023.02.15  アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説! 2024.04.04

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説! 2024.04.04

新着記事リスト

信託財産留保額とは?投資信託に費用はかかるの?初めてでもわかりやすく用語を解説2024.04.27

信託財産留保額とは?投資信託に費用はかかるの?初めてでもわかりやすく用語を解説2024.04.27 投資信託の利益にかかる税金とは?税制の基本について解説!2024.04.27

投資信託の利益にかかる税金とは?税制の基本について解説!2024.04.27 空売りとは?仕組みやメリット・デメリットを解説2024.04.12

空売りとは?仕組みやメリット・デメリットを解説2024.04.12 投資信託の分配金とは?仕組みや種類をわかりやすく解説!2024.04.12

投資信託の分配金とは?仕組みや種類をわかりやすく解説!2024.04.12 アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024.04.04

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024.04.04