コラムCOLUMN

投資信託を活用して投資を行い、運用がうまくいけば利益を得られます。その際に得た利益には税金がかかり、原則として確定申告が必要です。しかし、すべてのケースにおいて確定申告が必要になるわけではありません。

本記事では、投資信託で得た利益にかかる税金について詳しくみていきます。確定申告が不要となるケースについても解説するので、これから投資信託を始めていく人にも参考になるでしょう。ぜひ最後までご覧ください。

投資信託で得られる利益は3種類

投資信託で得られる利益には「分配金」と「譲渡益」、「償還差益」の3つがあります。まずはこの3つの利益について理解していきましょう。

分配金とは?

まずは分配金です。分配金とは、運用によって得られた利益の一部を投資家に還元するお金のことです。利益の一部になるため、分配金は原則として課税対象となります。

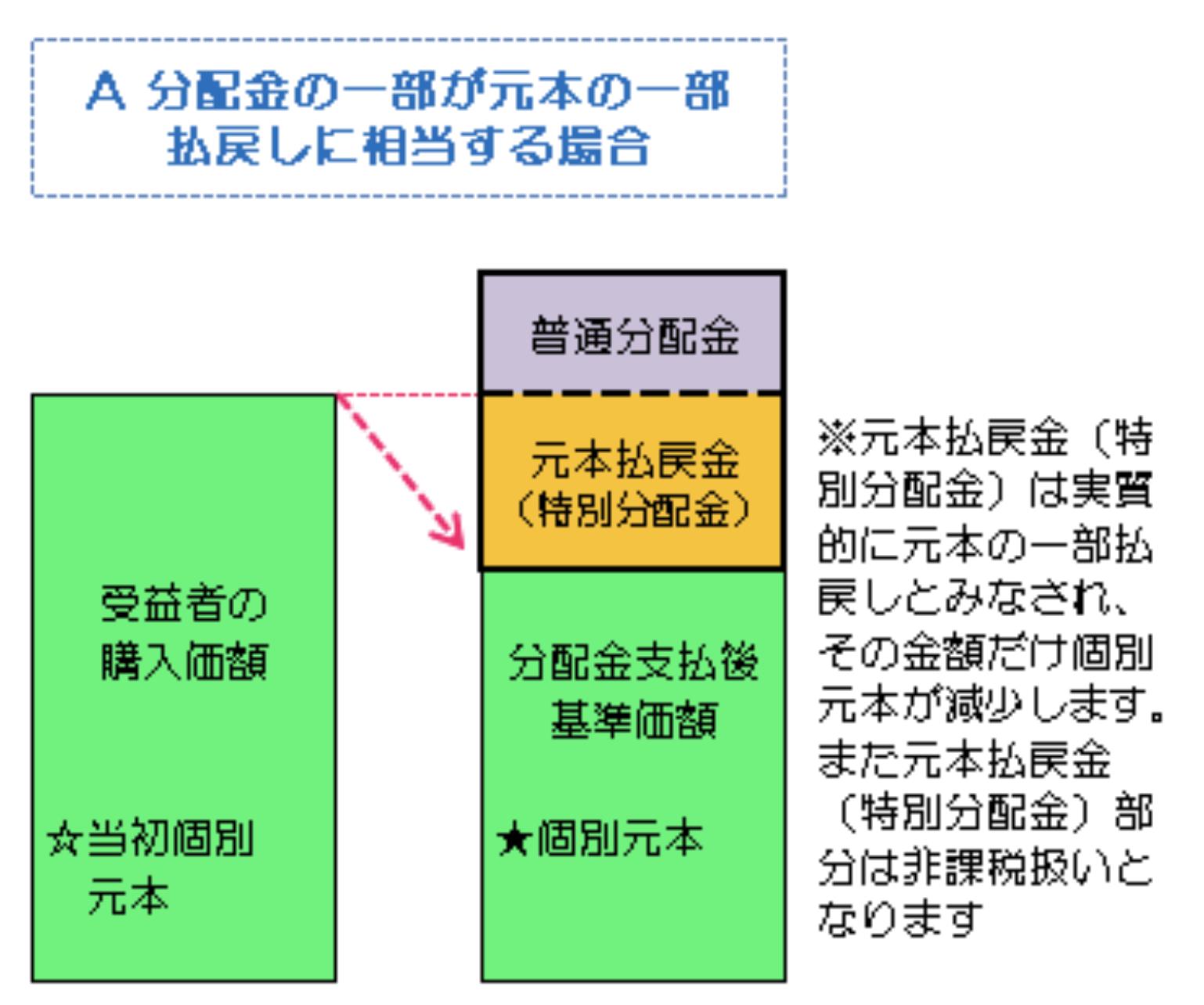

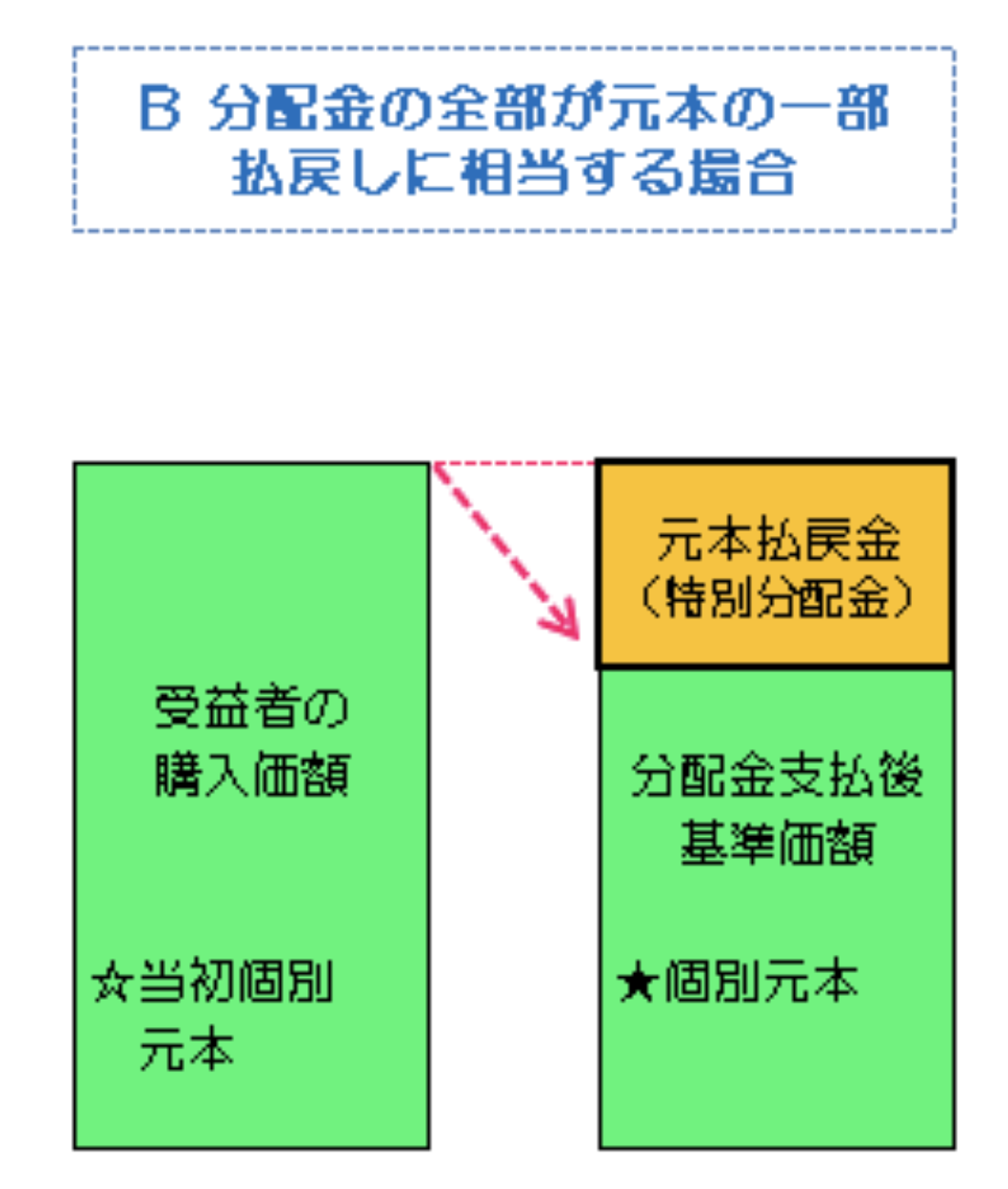

また、投資信託によって分配金があるタイプとないタイプがあり、分配金ありの場合にはさらに細かく「普通分配金」と「元本払戻金(特別分配金)」に分かれます。それぞれ税金の取り扱いが異なるため、以下で詳しい仕組みをみていきましょう。

普通分配金

普通分配金とは、運用によって個別元本 (課税上の購入価格)を上回った利益の部分を投資家に支払う分配金のことです。つまり、個別元本を超える運用益から支払われる分配金を指します。そのため、普通分配金は利益として計上されるため、支払われた分配金には税金が課されます。

元本払戻金(特別分配金)

一方の元本払戻金(特別分配金)とは、分配金のうち個別元本を下回っている部分を分配するものです。

つまり、投資家の資産から元本を取り崩して分配しているだけで、実際には運用による利益は発生していません。

したがって、支払われた元本払戻金(特別分配金)は非課税扱いとなります。また、元本払戻金(特別分配金)は元本から取り崩しているため、支払われるごとに個別元本が下落します。

譲渡益

投資信託の譲渡益とは、投資信託の売却時に発生する利益のことです。この利益は、売却時の基準価額が購入時の取得単価を超えた場合に生じます。この超えた部分が運用で得られた利益とみなされ、課税対象となります。

なお、取得金額よりも低い価格で売却した際に生じる損失を「譲渡損」と呼び、損失のため課税されることはありません。過去に受け取った普通分配金があったとしても、その普通分配金は既に課税されているので、譲渡損に税金は発生しません。

償還差益とは?

投資信託の償還差益とは、投資信託の償還時に発生する利益のことです。投資信託の中には、あらかじめ運用期間(償還期間)が設定されているものがあります。前もって決められた期日に投資家が受け取る償還金が元本を超えていれば、それが償還差益となり、課税の対象となります。

投資信託の税金は?

公募株式投資信託の税金

公募株式投資信託とは、不特定多数の投資家に向けて募集を行う公募投資信託のうち、ポートフォリオのなかに株式を組み入れることができる投資信託のことです。現在の公募株式投資信託の税率は普通分配金、譲渡益、償還差益全て20.315%(所得税15%、住民税5%、復興特別所得税0.315%)になります。

| 普通分配金 | 譲渡益 | 償還差益 | |

| 税率 | 20.315% | 20.315% | 20.315% |

| 所得の種類 | 配当所得。 | 譲渡所得 | 譲渡所得 |

また、2009年度の税制改正により、次のような変化がありました。

・確定申告によって上場株式や公募株式投資の譲渡損失と配当金・分配金を損益通算することが可能に

・2010年1月から、特定口座(源泉徴収あり)を使用する場合、確定申告なしで上場株式や公募株式投資信託の譲渡損失と配当金・分配金の損益通算が可能に

・公募株式投資信託の売却時に生じる利益は、売却方法に関わらず譲渡所得として扱われるようになり、2009年以降は解約(解約請求)・買取(買取請求)(※1)の税制上の違いがなくなる

※1:解約(解約請求)は投資家が販売会社に対して、信託財産の一部を解約するよう請求する方法です。買取(買取請求)は投資家が販売会社に受益権の買取を請求する方法です。

公社債投資信託の税金

公社債投資信託とは、株式をいっさい組み入れず債券などに投資対象を限定されている投資信託のことです。公社債投資信託の税率は分配金、譲渡益、償還差益全て20.315%(所得税15%、住民税5%、復興特別所得税0.315%)になります。

公社債投資信託は2016年の税制改正により、次のように変わりました。

・公社債投信の譲渡益が課税対象となり、譲渡所得として20.315%が課税される

・公社債等および公社債投信の譲渡損益と株式等の損益通算と譲渡損失の繰越が可能に

・特定口座での取り扱いが可能となり、源泉徴収あり口座であれば確定申告が不要に

これらの変更により、公社債投資信託に投資している投資家は、税制面においてより柔軟に対応できるようになりました。

出典:公社債・公社債投資信託の税制変更のお知らせ|日本証券業協会 金融庁

投資信託でかかる税金は確定申告の必要がある?

投資信託の分配金や譲渡益、償還差益は、給与などとは別に計算する申告分離課税の対象となるため、通常は確定申告が必要になります。しかし、例外として次に挙げるような場合には確定申告は不要です。

・給与以外の所得が年間20万円以下の場合

・運用損失が出た場合

・源泉徴収ありの特定口座を利用している場合

以下で詳しく解説します。

確定申告が必要ではないケース①年間の利益が20万円以下の場合

給与所得以外の所得が20万円以下であれば原則として確定申告は不要です。この制度は投資信託の利益においても適用されます。

ただし、投資信託以外にも副業で得た収入などがあればそれも合算し、年間合計所得が20万円を超える場合には確定申告が必要になります。

さらに、給与収入が年間2,000万円を超える場合や、医療費控除などの控除を申請する場合には投資信託の利益とは関係なく確定申告が必要です。

確定申告が必要ではないケース②運用損失が出た場合

投資信託で運用損失を出してしまった場合、利益はマイナスになるため確定申告が不要です。

ただし、別の証券口座などで得た利益があれば「損益通算」することで払い過ぎた税金が還付される可能性があります。損益通算とは、同一年分の損失と利益を合算し、最終的な損益を算出することをいいます。

たとえば、特定口座(源泉徴収あり)のA証券で50万円の利益があり、一方のB証券では30万円の損失が発生した場合、損益通算することで利益を20万円まで圧縮することが可能です。この場合、確定申告をすればA証券で支払った税金の一部が還付されます。

確定申告が必要ではないケース③源泉徴収ありの特定口座を利用している場合

源泉徴収ありの特定口座を利用している場合、金融機関が必要な税金を投資家の代わりに源泉徴収してくれるため、確定申告は不要です。

また、損失を計上したときも自動で損益通算が行われるため、投資家は個別に損益の管理などの手間を省けるでしょう。

特定口座とは

特定口座とは、金融商品取引業者等が投資家に代わって税額を算出してくれる仕組みです。投資信託に投資するには証券会社といった金融機関で口座を開設する必要があり、その際に「特定口座」と「一般口座」のいずれかを選択します。さらに特定口座には「源泉徴収あり」と「源泉徴収なし」の2つに分かれています。

「源泉徴収あり」の特定口座を利用する場合、利用している金融機関が口座内の損益を計算し、利益が発生していればその利益から必要な税金を源泉徴収してくれます。そのため、この口座では原則として確定申告は不要です。

一方の「源泉徴収なし」の特定口座では、金融機関による源泉徴収がないため、利益が出ている場合には投資家自身で確定申告を行う必要があります。

なお、いずれの口座においても1年間の取引実績が記載された「特定口座年間取引報告書」を受け取れるため、確定申告が必要な場合でも簡易的な申告で済みます。

| 特定口座(源泉徴収あり) | 特定口座(源泉徴収なし) | 一般口座 | |

| 確定申告 | 不要 | 必要 | 必要 |

| 損益の計算 | 金融機関が行う | 金融機関が行う | 自身で行う |

| 他の金融機関の特定口座との損益通算 | 確定申告を行えばできる | できる | できる |

資産運用ならGOファンド

ここまで投資信託の税金について解説しました。投資信託で得られる利益には「分配金」と「譲渡益」、「償還差益」の3種類に分類され、さらに分配金には「普通分配金」と「元本払戻金(特別分配金)」に細かく分かれていることが分かりました。

一方GOファンドは、投資信託ではなく匿名組合という仕組みでファンドを運用しているため、投資信託の税制とは異なります。

GOファンド匿名組合の課税対象は、譲渡益とファンド決算時の含み益です。

課税方法はお客さまの課税所得によって税率が変わる総合課税となります。

匿名組合は投資信託とは違い、組合と投資家が直接契約を結びます。

値上がり益は雑所得に該当しますので、総合課税で確定申告が必要となります。損失が出た場合の損益通算はありません。

ネットで、最短3分で口座開設の申し込みができるので、この機会にGOファンドで口座を開設し、資産運用を始めてみてはいかがでしょうか。

GOファンドの口座開設はこちらから

まとめ

投資信託で得られる利益には「分配金」と「譲渡益」、「償還差益」の3種類に分類されます。これらすべての利益の税率は20.315%となり、原則として確定申告を通じて税金を納めなければなりません。

ただし、給与所得以外の所得が20万円以下の場合や、源泉徴収ありの特定口座を利用している場合には確定申告は不要です。

このように、投資信託の税制は選択肢が多くあり、状況によっては確定申告をした方が税金面で有利になるケースもあります。そのため、これらの税制についてきちんと理解し、最適な選択ができるようにしておきましょう。

<執筆者プロフィール>

辻本 剛士

神戸・辻本FP合同会社 代表

1984年8月3日生まれ。大学卒業後、医薬品・医療機器会社に就職し、在職中にFP1級、CFP、宅地建物取引士に独学で合格。会社を退職後、未経験から神戸で数少ない独立型FPとして起業。現在は相談業務、執筆業務を中心に活動している。

人気記事ランキング

日本の借金は国民の借金? 2023.01.18

日本の借金は国民の借金? 2023.01.18  米アップルの普通預金「金利4.15%」なぜ? 2023.04.25

米アップルの普通預金「金利4.15%」なぜ? 2023.04.25  S&P500とNYダウは何が違う? 2023.07.13

S&P500とNYダウは何が違う? 2023.07.13  投資詐欺事件について 2023.02.15

投資詐欺事件について 2023.02.15  投資してはいけないファンドとは?【ブル・ベア型ファンド】 2023.02.24

投資してはいけないファンドとは?【ブル・ベア型ファンド】 2023.02.24

新着記事リスト

信託財産留保額とは?投資信託に費用はかかるの?初めてでもわかりやすく用語を解説2024.04.27

信託財産留保額とは?投資信託に費用はかかるの?初めてでもわかりやすく用語を解説2024.04.27 投資信託の利益にかかる税金とは?税制の基本について解説!2024.04.27

投資信託の利益にかかる税金とは?税制の基本について解説!2024.04.27 空売りとは?仕組みやメリット・デメリットを解説2024.04.12

空売りとは?仕組みやメリット・デメリットを解説2024.04.12 投資信託の分配金とは?仕組みや種類をわかりやすく解説!2024.04.12

投資信託の分配金とは?仕組みや種類をわかりやすく解説!2024.04.12 アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024.04.04

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024.04.04