COLUMN

2024年1月から新NISA(少額投資非課税制度)がスタートしました。

新NISAは、旧NISAに比べ投資できる金額が大幅に増え、投資枠についても従来のNISAに比べ柔軟性が高く利用しやすくなっています。投資期間も無期限になり、自分のペースで無理なく投資できる制度に変更されました。

また、株式市場でも、新NISAで購入しやすいように売買単位の金額を引き下げる企業が増えています。

本記事では、新NISAを従来のNISAと比較しながら、変更点や制度内容について詳しく見ていきます。

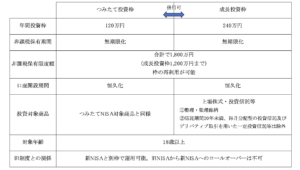

新NISAは、旧NISAの使い勝手の悪さを修正したNISAになります。主な変更は、年間投資枠の拡大、投資期間、運用期間の無期限化、投資枠の再活用が可能になった点です。

このような変更により、幅広い投資家が利用しやすい制度になりました。

NISAは、英国のISA(個人貯蓄口座)を参考に作られた少額投資非課税制度になります。

「貯蓄から投資へ」という流れの中、投資による個人の資産形成を後押しする目的で作られた制度です。

NISAを利用して投資を行うと、利益(上場株式や投資信託の値上がり益や配当金、分配金)にかかる税金(約20%)が非課税になります。

その分、投資に回せる資金が増えることで複利効果を高める制度、それがNISAです。ただし、投資にはリスクが伴います。

損失が出た場合、課税口座(特定・一般)との損益通算ができない点に注意が必要です。

新NISAの主な変更ポイントは4つです。

ここでは、2023年に投資期間が終了した旧NISAと2024年1月にスタートした新NISAの制度内容をそれぞれ比較しながら見ていきます。

新NISAでは「つみたて投資枠」「成長投資枠」の併用が可能です。口座開設はいつでもでき、運用期間は無期限になりました。

年間投資枠は、つみたて投資枠が120万円、成長投資枠が240万円です。生涯で投資できる限度額は、つみたて投資枠と成長投資枠合計で1,800万円になりました。

ただし、成長投資枠の限度額は1,200万円です。また、売却すると翌年投資枠が復活し再利用できるようになりました。

投資対象商品については、つみたて投資枠とつみたてNISAは同じです。ただし、成長投資枠では、一般NISAで投資ができた毎月分配型などは投資対象から外れました。

また、先物取引やオプション取引などデリバティブ取引を用いた投資信託も除外していますので、下げ相場に弱い商品構成といえます。

出典:金融庁HPを参考に筆者作成

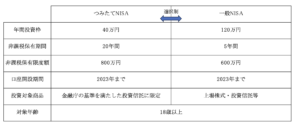

旧NISAの口座開設期間は2023年末で終了しました。

旧制度では、つみたてNISAと一般NISAの選択制です。

年間投資枠は、つみたてNISAが40万円、一般NISAが120万円に設定され、使い切れなかった分は翌年への繰り越しはできません。

非課税保有期間は、つみたてNISAが20年間、一般NISAが5年間です。2024年以降は非課税期間終了まで運用でき、終了後は売却または課税口座へ移行の選択になります。

投資対象商品は、つみたてNISAが金融庁の基準を満たした投資信託、一般NISAは上場株式・投資信託等です。

出典:金融庁HPを参考に筆者作成

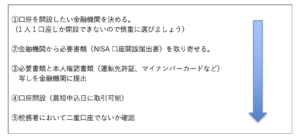

新規の口座開設される方の手続きは以下の通りです。

(旧NISA口座開設済の金融機関で新NISAも利用される場合は手続き不要)

出典:金融庁のHPを参考に筆者作成

ここでは、新NISAの投資枠に関する質問や、新NISAと旧NISAの関係などの疑問点をQ&A形式でまとめています。

同一金融機関で新NISAを利用する場合、自動的に口座開設されます。

他の金融機関で口座開設する場合は手続きが必要になります。

売却の必要はありません。

旧NISAで保有している商品は別枠で非課税期間中の運用ができます。

できません。

旧NISAで売却し、新NISAで買い直すことになります。課税口座(特定・一般)へは移行することができます。

できません。

つみたて投資枠と成長投資枠は同一口座で併用して利用することはできます。また、金融機関の変更は年単位で可能です。

できません。成長投資枠の非課税保有限度額は1,200万円です。

つみたて投資枠は、1,800万円まで単独で利用可能です。

新NISAの年間投資枠(つみたて120万円、成長240万円)は上限の金額になります。

旧NISAのように設定された年間投資枠の未使用分を翌年利用できないということはありません。

新NISAでは、一部投資できない商品があります。

株式では整理・監理銘柄、投資信託では、信託期間20年未満、毎月分配型などが除外されました。

当社取扱いの金融商品「GOファンド」は、NISAの対象ではありません。

しかしながら、「GOファンド」は市場動向に左右されず利益を目指す絶対収益型ファンドです。年率15%以上(※)のリターンを目標に日本や米国、欧州の株式(株価指数先物)と債券(債券先物)に分散投資します。

特徴は、運用責任者であるファンドマネージャーが開示されている点と、同社のファンドマネージャーや社員も自己資金をGOファンド匿名組合に投資している点です。

※運用報酬や取引にかかる費用を考慮して計算しています。税金は計算に含まれていません。将来の運用成果を保証するものではありません。2001年1月から2020年5月までのGOファンド投資戦略を用いたパフォーマンスシミュレーションと2020年6月より運用している私募ファンドの実際のパフォーマンスを使用して算出したものになります。

費用面では、運用益の30%の成功報酬以外の費用は販売手数料・解約手数料0円、管理報酬年率2%と低く抑えられています。

また、初回投資金額は10万円~、追加投資は1万円~と、少額からの投資ができます。

「資産運用をしたいけどなかなか踏み出せない」という方にもぴったりのファンドです。

この記事では、新NISAの仕組みや特徴、変更点を旧NISA(つみたてNISA、一般NISA)と比較しながら見てきました。

新NISAでは、「つみたて」と「成長(一般)」が併用して使えるようになったり、非課税保有期間が無期限化されたりと、制度変更によってかなり使い勝手が良くなりました。また、年間投資枠ではなく総枠(非課税保有限度額)で投資を考えられるので、ライフステージ合わせた柔軟な運用もできるようになっています。

<執筆者プロフィール>

恩田 雅之

オンダFP事務所 代表

2004年のオンダFP事務所を札幌に開業。初心者向け資産運用に関するセミナーと投資信託などの資産運用を中心として記事の執筆及び生命保険、住宅関連(ローンや税金など)、クレジットカード、カードローン、暗号資産などの記事監修を中心に活動しています。セミナーと執筆では初心者の方にもわかりやいすように、平易な言葉を使うよう心掛けています。

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説! 2024.04.04

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説! 2024.04.04  米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説 2024.05.28

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説 2024.05.28  日本の借金は国民の借金? 2023.01.18

日本の借金は国民の借金? 2023.01.18  テンバガーとは?2023年の達成銘柄を紹介 2024.07.31

テンバガーとは?2023年の達成銘柄を紹介 2024.07.31  投資してはいけないファンドとは?【ブル・ベア型ファンド】 2023.02.24

投資してはいけないファンドとは?【ブル・ベア型ファンド】 2023.02.24  つみたて投資枠をやめたほうがいいケース3選|特徴やデメリットも解説2025.05.14

つみたて投資枠をやめたほうがいいケース3選|特徴やデメリットも解説2025.05.14 投資信託の利回り(リターン)とは?計算方法や選ぶときのポイントも解説2025.05.14

投資信託の利回り(リターン)とは?計算方法や選ぶときのポイントも解説2025.05.14 預貯金の平均はいくらぐらい?世代別の平均額や効率の良い方法も解説2025.04.18

預貯金の平均はいくらぐらい?世代別の平均額や効率の良い方法も解説2025.04.18 ロボアドバイザーとは?利用するメリット・デメリットや仕組みを解説2025.04.18

ロボアドバイザーとは?利用するメリット・デメリットや仕組みを解説2025.04.18 資産運用とは|年代別の始め方やおすすめの資産運用も解説2025.04.14

資産運用とは|年代別の始め方やおすすめの資産運用も解説2025.04.14