COLUMN

2024年1月から新NISAがスタートします。新NISAで資産形成を行う上で、投資信託(ファンド)は、最も利用される金融商品です。

投資信託は長期投資が基本です。長く運用するには、個々の投資信託の仕組みやメリット・デメリットなど理解して、自分にあった投資信託を選択できるスキルが必要になります。

本記事では主に初心者の方を対象に、投資信託の仕組みやメリット・デメリット、投資信託の始め方などについてわかりやすく説明しています。

投資信託のことをよくファンドと呼びますが、ファンドには投資信託以外にも、匿名組合(TK)や任意組合(NK)、投資事業有限責任組合(LPS)、有限責任事業組合(LLP)などがあります。

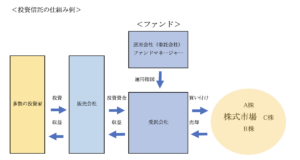

投資信託は、多くの投資家から預かった資金を投資のプロ(ファンドマネージャー)が運用し、運用で得た収益を投資した金額に応じて投資家に還元する金融商品です。

ファンドマネージャーは、投資家から集めた資金を増やすために複数の株式や債券など分散して投資します。また、投資信託を活用することで、個人では投資が難しい新興国や全世界の株式や債券への投資も可能です。

ただし、運用結果は株式などと同様、投資家の自己責任となります。

※画像:筆者作成

一般的に投資家が投資信託を購入する窓口は、証券会社や銀行など金融機関(販売会社)になります。販売会社はその会社で取り扱っている投資信託の仕組みや特徴などを顧客に説明し、販売や販売後のアフターフォローを担当します。

運用会社(委託会社)は、ファンドを作り運用する会社です。ファンドマネージャーは、この会社に所属し運用を担当します。

銘柄選びや売買などはファンドマネージャーが指示します。また、運用しているファンドの説明書(交付目論見書)や運用報告書などの作成も運用会社が行います。

受託会社は、ファンドマネージャーの指示に従って、銘柄の売買を実行する役割になります。また、投資家から預かった資金も受託会社が分別管理をします。分別管理を行うことで、販売会社、委託会社、受託会社が万一倒産しても投資家の資金が保護されるようになっています。

以上が一般的な投資信託の仕組みですが、中には運用会社(委託会社)が直接投資家に販売するスタイルのファンドもあります。

投資信託を利用すると、プロが運用するので手間をかけずに投資できる、少額から始められるなど、さまざまなメリットがあります。

投資信託のメリットの1つ目は、プロ(ファンドマネージャー)に運用を任せられる点です。投資家は数ある投資信託の中から、ご自身にあった投資信託を選ぶだけで投資をスタートすることができます。

運用する銘柄選びや売買のタイミングなどは、すべてファンドマネージャーが行います。投資家が行うのは、日々の基準価額の確認や運用報告書や月次運用レポートを確認し、そのファンドへの投資を継続するかどうかの判断だけです。

投資信託のメリットの2つ目は、複数の銘柄や資産(株式や債券など)に投資をすることでリスク分散ができている点です。

例えば、株式などは同じ市場環境であっても、個々別々の値動きをします。景気に敏感な株・鈍感な株に分散投資をすることで、景気の状況に左右されず安定的な運用を期待することができます。

ファンドによっては、国や地域を分散したり、株式や債券などに投資を分けたりすることでリスクの軽減を図っているものもあります。

投資信託の3つ目のメリットは、少額から始められる点です。

例えば個別銘柄に投資する場合、株価1,000円の銘柄ですと10万円(1,000円×100株)+手数料が必要になりますが、投資信託では数千円から投資することができ、なおかつ複数の銘柄に分散投資されます。

積立投資ですと、ワンコイン500円からなど、さらに少額から投資が可能です。ただし、投資金額の設定は金融機関により異なりますので、投資する前に確認が必要です。

投資信託の4つ目のメリットは、透明性と信頼性が高い点です。透明性の高さでは、基準価額が原則毎日公表される点や、ファンドを選ぶ際に「投資信託説明書(目論見書)」で運用方針や特長、投資対象などを確認できる点があります。

また、運用後は「運用報告書」や「月次レポート」などから、過去の運用状況と投資している銘柄や業種別、地域別投資割合等が確認できる点なども、透明性の高さにつながります。

信頼性の高さでは、決算期ごとに監査法人などの監査を受けている点が挙げられます。

投資信託の5つ目のメリットは、さまざまなタイプのファンドから自分にあった運用方法が選択できる点です。

ファンドには、例えばTOPIXやS&P500などの指数に連動するように運用するインデック型や、指数を上回る成果を目指すアクティブ型があります。

また、分配金をほとんど出さずファンドの純資産を増やすタイプや、純資産の増加より分配金の支払を優先するタイプ、AI(人工知能)やDXなど旬なテーマに絞って投資をするタイプなどもあり、さまざまなタイプのファンドが選択できます。

投資信託の主なデメリットは3つあります。

1つ目は元本割れのリスクです。投資信託は株式や債券など価格が変動する商品を投資対象としているため、元本割れが起こることがあります。

2つ目は、基準価額がわからない状態で購入しなければならない点です。そのため、購入後でないと購入した基準価額と購入口数がわかりません。この購入方式をブラインド方式といいます。また、売却時もブラインド方式での売却になります。

3つ目は、手数料というコストが発生する点です。主な手数料は購入時手数料、信託財産留保額、信託報酬の3つです。特に信託報酬は運用(保有)中に日々かかる費用なので、運用期間が長くなるほど、信託報酬の高い・低いがリターンに大きく影響します。

初心者の方は以下の3点に注意して投資信託を始めましょう。

1つ目は、自分が理解できないファンドへ投資しないことです。

初心者の方は基準価額の値動きがわかるファンドから始めることをおすすめします。

例えば、TOPIXや日経平均に連動するインデックスファンドですと、新聞やネットなどで基準価額の変動要因を確認することが可能です。

2つ目は少額から始めることです。上の投資信託のメリットでも触れましたが、投資信託は数千円程度と、月々の余裕資金から始めることができるので、はじめのうちは少額でトライしましょう。

3つ目は積立投資をすることです。積立投資は一定金額を毎月決まった日に自動的に買付け、基準価額が高い時は口数が少なく、安い時には多く買うことで、平均購入単価を下げる効果が期待できます。

当社取扱いの金融商品「GOファンド」は、投資信託ではありません。

しかしながら、「GOファンド」は市場動向に左右されず利益を目指す絶対収益型ファンドです。年率15%以上(※)のリターンを目標に日本や米国、欧州の株式(株価指数先物)と債券(債券先物)に分散投資します。

特徴は、運用責任者であるファンドマネージャーが開示されている点と、同社のファンドマネージャーや社員も自己資金をGOファンド匿名組合に投資している点です。

※運用報酬や取引にかかる費用を考慮して計算しています。税金は計算に含まれていません。将来の運用成果を保証するものではありません。2001年1月から2020年5月までのGOファンド投資戦略を用いたパフォーマンスシミュレーションと2020年6月より運用している私募ファンドの実際のパフォーマンスを使用して算出したものになります。

費用面では、運用益の30%の成功報酬以外の費用は販売手数料・解約手数料0円、管理報酬年率2%と低く抑えられています。

また、初回投資金額は10万円~、追加投資は1万円~と、少額からの投資ができます。

「資産運用をしたいけどなかなか踏み出せない」という方にもぴったりのファンドです。

投資信託は、株式や債券、REITなど価格変動リスクのある資産に投資をする金融商品です。

ファンドマネージャーに運用を任せられるメリットはあるとはいえ、利益が出ても損失が出ても、運用結果は投資家の自己責任になります。ですから、個別のファンド選びが重要です。

この記事で説明いたしました、投資信託のメリット・デメリットや投資信託の始め方を参考していただき、無理のない範囲で資産形成を始めていきましょう。

投資や資産運用に関する難解な専門用語をわかりやすく丁寧に解説しています。初心者の方でも理解しやすいように、用語の意味だけでなく、具体的な使われ方や関連知識もあわせて紹介。金融の知識を深めたい方や、ニュースや投資情報を正しく読み解きたい方に役立つ内容をお届けします。

「ヘッジファンド」という言葉を聞いたことがあるけど、実際にどういったファンドなのかよくわからない人も多いのではないでしょうか。自身でもヘッジファンドに投資できるか気になる方もいるでしょう。 この記事では、ヘッジファンドの […]

目次 1 投資信託とは? 2 投資信託の仕組み 3 投資信託のメリット 3.1 プロに運用してもらえる 3.2 リスクを分散できる(分散投資) 3.3 少額から始められる 3.4 透明性・信頼性が高い 3.5 自分に合っ […]

長期的に安定した資産運用を目指すために、覚えておかなければならない投資方法が「分散投資」です。分散投資は、高い収益を狙うのではなく、損失を抑えながら長期的に資産を増やしていきたい人に向いた投資方法になります。 このコラム […]

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説 米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説 日本の借金は国民の借金?2023年1月18日経済・マーケット動向

日本の借金は国民の借金?2023年1月18日経済・マーケット動向 テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説

テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説 投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用

投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用