COLUMN

2018年1月に「つみたてNISA」がスタートしてから、「少額」・「長期」・「分散」をキーワードに投資をする方が増えてきました。そんな中で信託報酬などのコストを意識する方も多くなってきています。ETF(上場投資信託)は、株式と同じように取引できる点と信託報酬の低さで注目されている金融商品です。

この記事では、ETFの仕組みや特徴、投資対象やメリット・デメリットを説明しています。「新NISA」で投資をスタートする前に、ぜひ一読してください。

最初にETF(Exchange Treaded Funds:上場投資信託)の概要について説明いたします。

ETFは、東京証券取引所などに上場されている投資信託です。投資信託の仕組みは、公募型投資信託とほとんど変わりませんが、上場しているので株式と同じような取引ができる点が異なります。

公募型投資信託がブラインド方式(購入する基準価額がわからない時点で売買する)のに対して、ETFでは、市場価格で取引ができます。株式と同じように指値(さしね)注文や成行(なりゆき)注文が可能です。

また、ETFには株式と同じように4桁の銘柄コード(トヨタ自動車であれば7203)が付いています。上場株式と同じ扱いになるので、公募型投資信託のように金融機関によって取扱銘柄が異なることはなく、ほとんどの証券会社で購入することができます。

ただし、上場株式と同じ扱いになるので、銀行など証券会社以外の金融機関で購入することができません。

公募型投資信託とは、不特定多数の投資家に向けて募集を行う投資信託のことであり、証券会社や銀行などの金融機関で購入できる株式投資信託や公社債投資信託は、この公募型投資信託に分類されます。下表がETFと公募型投資信託の主な違いになります。

| ETF | 公募型投資委託 | |

| 購入先 | 証券会社 | 証券会社、銀行など |

| 購入価格 | 市場の取引価格(時価) | 基準価額 |

| 注文方法 | 指値・成行注文 | ブラインド方式 |

| 購入時手数料 | 証券会社ごとで異なる | 商品ごとに異なる |

| 信託報酬 | 一般的に公募型投資委託より低め | 一般的にETFに比べ高め |

購入先は、ETFが証券会社に限られるのに対して、公募型投資信託は銀行などでも購入できます。

購入価額は、ETFが市場の取引価格で購入できるのに対して、公募型投資信託は基準価額になります。また、公募型投資信託は基準価額がわからない時点で注文するブラインド方式なのに対し、ETFはその時の市場価格で注文したり、自分が取引したい価格を提示(指値)したりして注文することができます。

購入時手数料については、ETFは株式と同じように証券会社が決めるので、公募型投資信託のように銘柄による違いがありません。

信託報酬については、ETFがTOPIXや日経平均などの指数に連動するインデックス型が多いのに対して、公募型投資信託はアクティブファンドの銘柄が多い関係でETFの方が一般的に低い傾向があります。

関連リンク:アクティブETF、初めての日本上場

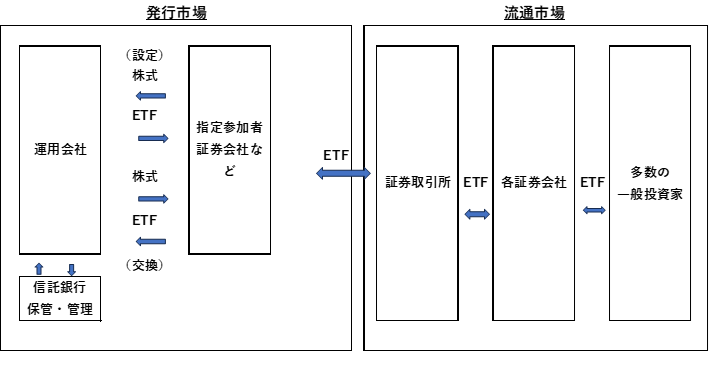

ETFは、下図にありますように、発行市場と流通市場の2つから成り立っています。

一般の投資家が取引をするのが流通市場です。流通市場では、発行市場の設定、交換によって算出された受益権口数の中で、投資家同士が売買し取引価格が決められていきます。

公募型投資信託のように、一般投資家の売買によって受益権口数が増減するわけではない点に注意しましょう。

また、下図にありますように一般投資家は発行市場での取引はできません。

発行市場では、公募型投資信託と同じように保有している株式など純資産を終値で合計して、受益権口数で除して、基準価額を算出します。そのため、流通市場の取引価格と発行市場の基準価額の間では、かい離が生じることになります。

図表:ETFの仕組み|一般社団法人 投資信託協会 を参考に筆者作成

ここでは、株式や債券、REIT(不動産投資信託)など資産の面から、ETFの投資対象を5種類に分けて説明します。それ以外に運用方法としてレバレッジ型やインバース型についても取り上げています。

日本株式を投資対象としたETFでは、TOPIXや日経平均株価、JPX日経400など代表的な指数に連動する銘柄や、高配当や女性活躍などテーマ別に作成された指数に連動する銘柄など、さまざまな指数に連動したものがあります。

また、食品や医薬品、資源・エネルギー、自動車・輸送機器など投資する業種を絞った銘柄もあります。

外国株式を投資対象としたETFでは、国や地域によって連動する指数(インデックス)を選択することができます。

たとえば、米国のS&P500指数やナスダック100指数、インドのNifty50指数に連動した銘柄があります。また、先進国のMSCIコクサイや全世界のMSCI―ACWIと連動する銘柄などもあります。

国債など債券を投資対象としたETFでは、主に国内公社債を投資対象とした「NOMURA-BPI総合」に連動する銘柄や日本国債に投資対象を絞った銘柄があります。

海外を投資対象にしたETFでは、米国や豪州、ドイツなど個別の国を対象にした銘柄から、世界の主要国を投資対象にした「FTSE世界国債インデックス」に連動した銘柄などがあります。

REIT(不動産投資信託)を対象としたETFでは、日本の東証REIT指数に連動する銘柄やや倉庫やオフィス、住宅、ホテル&リゾートなど投資対象を絞った指数に連動する銘柄があります。

また、米国や豪州など国を限定した指数や日本を除く先進国を対象にした指数、アジアなどに投資対象を拡げた指数に連動する銘柄などもあります。

商品(コモディティ)は、株式や債券とは別の値動きをする場合があるので、投資の分散効果が期待できる投資対象です。貴金属では金や白金(プラチナ)、銅など、穀物では大豆、とうもろこし、小麦など、エネルギーでは原油などが投資対象になります。

また、現物型と先物型の2種類があり、現物型の金を対象にしたETFでは投資金額によっては金地金を受け取れる場合もあります。

レバレッジ型ETFは、TOPIXや日経平均株価など指数の変動幅の一定の倍率で変動するように設定されたETFです。たとえば日経平均株価が2%上昇した場合、2倍レバレッジでは4%の上昇になることを目指して運用されます。インバース型は、指数と逆の動きをするように設計されたETFです。インバース型には、1倍、2倍(ダブルインバース)があります。

ETFの売り方・買い方は個別の株式と同じです。証券会社を通じて市場価格を参考に売り買いします。注文方法も、株式同様に指値注文(指定した価格以上で売りたい、指定価格以下で買いたい時にする取引)や、成行注文(取引価格を措定せずに売買する取引)ができます。

また、売り買いに際しては、取引所価格(時価)×最低売買単位の倍数で行い、別途売買委託手数料がかかります。

ETFは、公募型投資信託のように金額を指定して購入することはできません。ただし、証券会社によって「るいとう」に対応しているところもあり、その場合は金額指定での購入も可能です。

ここでは、ETF(上場投資信託)の主な特徴・メリットを3つ紹介します。

1.分散投資が簡単にできる

2.分配金原資がわかりやすい

3.いつでも売買できる

以下で、その内容を詳しく説明しています

メリットの1つ目は「分散投資が簡単にできる」ことです。

インデックス型ETF(上場投資信託)は、日経平均株価やTOPIX、米国のS&P500指数などに連動するように運用されます。

たとえば、日経平均株価は、プライム市場に上場している代表的な225銘柄で構成されています。日経平均株価に連動したETFを購入すれば、225銘柄に分散投資をしたことと同様の効果が期待できます。最低売買単位が1口のETFであれば、数千円から分散投資が可能です。

また、債券やREIT、商品などの指数に連動するETFもあるので、異なる資産に投資する銘柄を複数保有することで、より分散効果を高められます。

メリットの2つ目は「分配金原資がわかりやすい」点になります。

ETF(上場投資信託)の税制では、分配金原資を決算期間中に受け取った利子や配当などの収益に限定して、信託報酬などの費用を差し引いた全額を分配するルールになっています。公募型投資信託のように値上がり益や当期以外の収益から分配金を出すことがないので、分配金原資がわかりやすいというメリットがあります。

また、J-REITは収益の90%以上を分配金とするなどの一定の条件を満たせば、支払う法人税がほとんど発生しない税制になっていますので、REITを投資対象としたETFを保有することで高い分配金を期待することもできます。

出典:第1回 Jリートは税制面で有利|一般社団法人不動産証券化協会

メリットの3つ目は「いつでも取引できる」点になります。

ETF(上場投資信託)は、1日1回の基準価額で売買する公募型投資信託と違い、市場の取引時間中(東京証券取引所の場合:平日9:00~11:30、12:30~15:00)にいつでも取引価格(時価)で売買することができます。

株式と同じように指値注文もできるので、注文の期間を設定して自分が買いたい値段、売りたい値段を指定することもできます(価格に設定により売買が成立しない場合もあります)。

また、公募型投資信託のようにブラインド方式ではないので、取引価額を確認しながら売買できます。

ここでは、ETF(上場投資信託)の主な注意点・デメリットを3つ紹介します。

1.分配金が自動的に再投資されない

2.バランス型が少ない

3.価格がかい離する

以下で、その内容を詳しく説明します。

デメリットの1つ目は「分配金が自動的に再投資されない」点になります。

公募型投資信託では、分配金を再投資するか受け取るかの選択ができます。分配金再投資を選択すれば、分配金(税引後)を自動的に再投資してくれますが、ETFの場合はその機能がないので、投資家が自分で再投資することになります、また、通常の買い付けと同様に売買委託手数料が発生します。

分配金を定期的に受け取る目的で投資する人は問題ないですが、運用資産を増やすことを目的に投資する人は、分配金を支払っていない公募型投資信託を選択するのも一案です。

デメリットの2つ目は「バランス型が少ない」点になります。

バランス型とは、株式や債券、REIT(不動産投資信託)など複数の資産に分散して投資をする投資信託です。

東京証券取引所の上場しているETF(上場投資信託)は284銘柄(2023年11末現在)ありますが、バランス型に分類されているのは「【2863】 NF・米国バランス保守型ヘッジ有ETF」の1本のみです。

手間をかけずに、株式や債券、REIT(不動産投資信託)に分散投資をしたい人にとっては、ETFよりも公募型投資信託の中から選択することをおすすめします。

出典:数字で見る投資信託 2023年11月末|一般社団法人 投資信託協会

銘柄一覧(ETF)|日本取引所グループ(JPX)

デメリットの3つ目は「価格がかい離する」点です。

ETF(上場投資信託)には、発行市場の価格(基準価額)と流通市場の価格(取引価格)があります。基準価額は、公募型投資信託と同じように、そのファンドが投資している銘柄の純資産を合計して、受益権口数で除して基準価額を算出します。

取引価格は、投資家の売買(需給)によって形成される価格です。基準価額が取引価格のベースになりますが、そのETFを買いたい人が多ければ取引価格は上昇し、売りたい人が多ければ下がります。

それにより、基準価額に対して割高、割安と価格のかい離が発生します。

前述したようにETF(上場投資信託)は、株式や債券など資産分散が苦手です。

GOファンドは、公募型投資信託やETF(上場投資信託)ではありませんが、日本や米国、欧州の株価指数先物や債券先物に分散投資を行うので、投資家本人が複数のファンドに分散して投資する必要がありません。

GOファンドは、ETFに多いインデック型ではなく、市場動向に左右されず利益を目指す絶対収益型ファンドになります。また、ファンドマネージャーの顔が見えるのも、ETFにないGOファンドの特徴の1つです。

以上、ETF(上場投資信託)の仕組みや投資対象、特徴やデメリット・デメリットなどを説明してきました。従来日本で上場されているETFはインデックス型のみでしたが、2023年9月に初めてアクティブ型ETFが7本上場され、1月18日時点では10本 になっています。

また、2024年1月10日に米国のSEC(証券取引委員会)でビットコインを投資対象とした11本の現物型ETFを承認するという発表がありました。今後、ETFの運用方法や投資対象の選択肢が増えることが期待できるでしょう。

投資や資産運用に関する難解な専門用語をわかりやすく丁寧に解説しています。初心者の方でも理解しやすいように、用語の意味だけでなく、具体的な使われ方や関連知識もあわせて紹介。金融の知識を深めたい方や、ニュースや投資情報を正しく読み解きたい方に役立つ内容をお届けします。

「ヘッジファンド」という言葉を聞いたことがあるけど、実際にどういったファンドなのかよくわからない人も多いのではないでしょうか。自身でもヘッジファンドに投資できるか気になる方もいるでしょう。 この記事では、ヘッジファンドの […]

2024年1月から新NISAがスタートします。新NISAで資産形成を行う上で、投資信託(ファンド)は、最も利用される金融商品です。 投資信託は長期投資が基本です。長く運用するには、個々の投資信託の仕組みやメリット・デメリ […]

長期的に安定した資産運用を目指すために、覚えておかなければならない投資方法が「分散投資」です。分散投資は、高い収益を狙うのではなく、損失を抑えながら長期的に資産を増やしていきたい人に向いた投資方法になります。 このコラム […]

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説 米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説 日本の借金は国民の借金?2023年1月18日経済・マーケット動向

日本の借金は国民の借金?2023年1月18日経済・マーケット動向 テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説

テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説 投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用

投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用