COLUMN

資産運用を始めると、誰もが一度は悩みます。

多くの人は、「最も高い価格で売りたい」と、最高の利益確定のタイミングを探そうとします。

しかし、長期的な資産形成のおける利益確定の真のタイミングは、金融市場の最高値ではなく、自分自身の人生にあります。

長期投資を成功させるための「出口戦略」とは何か、紐解いていきましょう。

世の中にはデイトレーダーのような「短期投資家」と呼ばれる人たちがいます。

彼らは、「より安く売って、より高く売る」というゲームに参加しています。

このゲームにおいては、売買のタイミングが勝敗を分けます。

一方、長期投資家である皆さんは、短期的な利益を目指すのではなく、時間をかけて企業や経済の成長の恩恵を享受し、人生の目標を達成する手段として、資産運用を行っています。

そのため、長期投資家の資産運用の出口は、金融市場にあるわけではなく、各人のお金の使い時にあるといえます。

「最高の利益確定のタイミング」とはいつでしょう?

それを市場に見出すことはプロでも困難です。

繰り返しになりますが、長期投資家の資産運用の目的は「人生の目標を達成するための資金を作る」ことです。

したがって、市況は売却の理由にはなり得ません。

長期投資家が資産を売却するタイミングは、「まとまったお金が必要になった時」です。

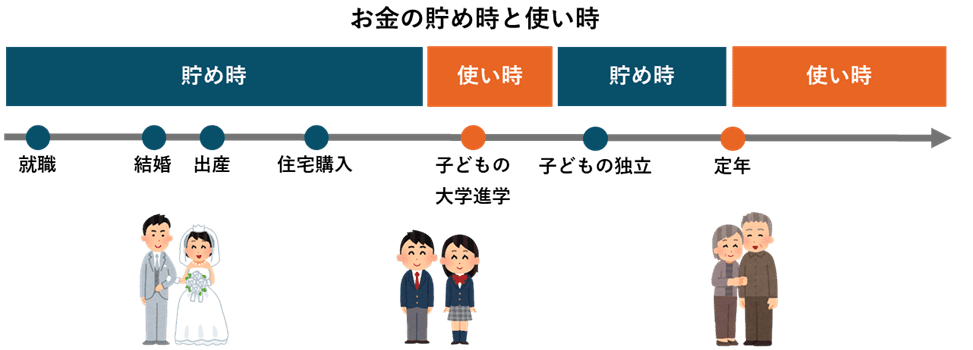

人生において、「お金の使い時」というのは限られています。

※GOファンド株式会社が作成

高校までももちろん教育費はかかりますが、大学進学に際しては、受験費用や学費など、100万円単位で資金が必要になることがあります。

これが皆さんの「お金の使い時」であり、利益確定のタイミングです。

市場の状況に関わらず、必要な分を換金します。

65歳で定年を迎え、定期的な収入がなくなると、多くの人は年金を受給しながら、老後資金を切り崩して生活していくことになります。

これもまた、人生の目標に基づいた売却です。

資産運用は続けつつも、必要な金額を少しずつ売却していきます。

長期投資を成功に導くためには、冷静な「出口戦略」の実行がカギとなります。

単なる精神論で、利益確定を我慢するわけではありません。

例えば、5年後に住宅購入の頭金として、500万円が必要になるとします。

この資金は5年後に使うことが決まっているので、市場の大きな下落リスクに晒されることは避けなければなりません。

そのため、この500万円については、資金が必要になる時期から逆算し、段階的にリスク資産(株式等)の比率を減らし、安全資産(現金や債券等)に振り替えていくのが賢明です。

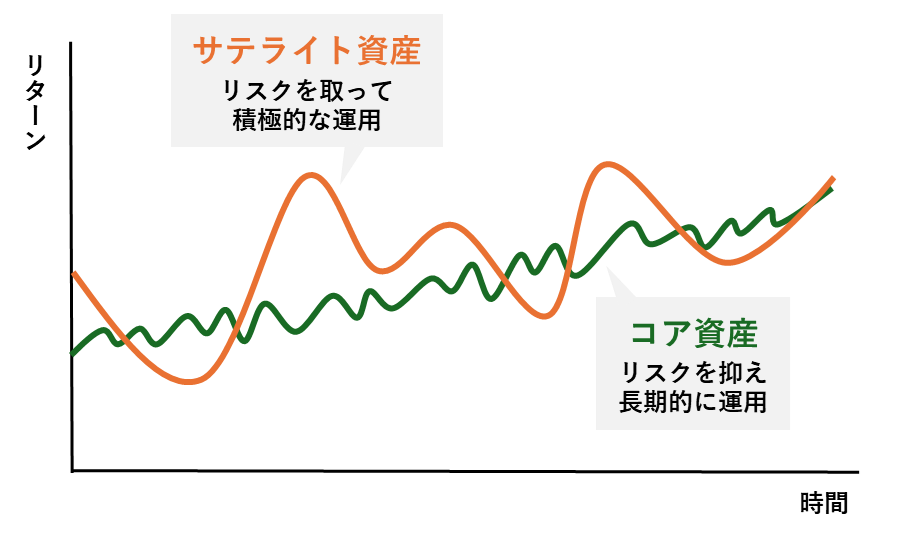

全資産を一括で考えるのではなく、「コア資産(守りの資産)」と「サテライト資産(攻めの資産)」に分けて考えましょう。

リスクを抑えながら、安定的なリターンを目指す資産です。老後資金や教育資金等、減らしたくないお金はコア資産に位置づけられるでしょう。

リスクを取って、積極的な運用を行う資産です。月々のお小遣いや趣味で投資に充てる資金等、大きく減っても困らない余裕資金はサテライト資産に位置づけられるでしょう。

※GOファンド株式会社が作成

例えば、コア資産は原則売却せず、老後までひたすら運用を続けていく、といったルールを設けることで、市場が乱高下した時でも精神的な安定を保つことができます。

まとまったお金が必要になる時というのは、子どもの進学や定年後など、人生においては数えるほどの「点」でしかありません。

それ以外の長い期間は、淡々と資産運用を継続し、複利効果を最大化させる時期なのです。

「いつ売るか」の答えは、金融市場ではなく、皆さんの人生のカレンダーにあります。

市場の状況に売却時期を左右されることなく、人生の目標達成に向けて、コツコツと資産運用を続けていきましょう。

資産運用の基本から実践的なノウハウなどを幅広く解説するコラムです。初心者の方にもやさしく、資産形成をこれから始める方や、すでに投資信託を活用している方にも役立つ情報をお届けします。

なかなか預貯金ができず、周りの人はどれくらい預貯金をしているのか気になっている人もいるのではないでしょうか?この記事では、年代別、世帯別の平均預貯金額や中央値のデータを紹介しながら、預貯金額の傾向について解説していきます […]

2024年1月に新NISAがスタートしました。また、インフレの影響もあり「貯蓄から投資へ」の流れが加速しています。しかし、基礎的な金融知識もなく、投資を始めるのは危険です。 このコラムでは、投資初心者が投資をする前に押さ […]

資産運用でお金を増やしたいけれど、何を選んで良いかわからないという方も多いのではないでしょうか?選んだ商品によっては元本割れリスクがあるため、金融商品選びは慎重に行う必要があります。 このコラムでは、これか […]

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説 米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説 日本の借金は国民の借金?2023年1月18日経済・マーケット動向

日本の借金は国民の借金?2023年1月18日経済・マーケット動向 テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説

テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説 投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用

投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用