COLUMN

長期的に安定した資産運用を目指すために、覚えておかなければならない投資方法が「分散投資」です。分散投資は、高い収益を狙うのではなく、損失を抑えながら長期的に資産を増やしていきたい人に向いた投資方法になります。

このコラムでは、分散投資の概要やメリット・デメリット、主な分散方法として「資産の分散」「時間の分散」「地域の分散」の3つを取り上げて説明。また、長期保有のメリットや具体的な分散投資の方法についても解説しています。

分散投資とは、複数の資産や銘柄、国や地域に投資をすることで、価格変動リスクを抑えて安定した運用を目指すための投資方法になります。また、分散投資の効果を高めるには、長期保有と投資のタイミングを分ける「時間の分散」も必要です。

分散投資のメリットは下記の2つになります。

・大きな損失を回避できる可能性が高い点

・価格変動リスクや信用リスクなどを抑えた安定した運用が期待できる点

異なる値動きをする複数の資産に投資をすることで1つの資産が大きく値下がりしたとしても、別の値上がりした資産と相殺することで、大きな損失を回避することができ、長期的に安定した運用が期待できます。

分散投資のデメリットとしては下記の2つが挙げられます。

・短期的に大きな収益が期待できない点

・管理が煩雑になりやすい点

短期的に大きな利益を得るためには、成長が期待できる株式や金融市場への集中投資が必要です。しかし、異なる値動きをする資産に分散投資を行うため、大きな損失を回避できる反面、大きな収益が期待できません。

また分散投資は、複数の銘柄のチェックが必要になるため、管理が煩雑になる点もデメリットになります。

分散投資の方法としては下記の3つがあります。

1: 株式や債券、REIT(不動産投資信託)など複数の資産に投資する「資産の分散」

2:投資のタイミングを分ける「時間の分散」

3:国内と先進国、新興国など複数の国・地域に投資する「地域の分散」

資産の分散とは、株式や債券など、景気や金利の状況によって異なる値動きをする複数の資産に投資をする方法になります。一般的に、景気の回復期には株式が値上がりしやすく、景気後退期には債券の価格が上昇する傾向があります。

しかし、今後の景気動向を予測するのは、投資のプロでも難しいため、あらかじめ複数の資産に分散して運用を行います。それにより、全体の価格変動リスクを抑えて長期的に安定した収益が期待できます。

時間の分散という言葉には2つの意味があります。

ひとつは購入のタイミングを何回かに分けて投資するものです。高値つかみを避け、平均購入単価を下げる目的で行われます。

そしてもうひとつが、長期間投資することによって価格変動の振れ幅であるリスクを小さくしようとするものです。

前者の購入のタイミングを何回かに分けて投資する方法として有名なものに、「ドルコスト平均法」があります。ドルコスト平均法は、定期的(1カ月に1回など)に同一銘柄を定額投資することにより、価格が高い時には少なく、安い時には多く購入できるため、平均購入単価を下げることが期待できる投資方法です。平均購入単価を下げることで、値下がり時の損失の軽減を図ります。

後者については、長期投資によってリスクの低減を図ることで、資産の安定した成長を期待することができ、また、長期間運用するので複利効果も期待できます。

地域の分散とは、国内以外に米国などの先進諸国、中国やインドなどの新興国に分散して投資する方法になります。IMF(国際通貨基金)や世界銀行などが定期的に発表する「世界経済見通し」の各国GDP成長率をみますと、年度ごとに国や地域よってばらつきがあります。

地域を分散することで、ばらつきが平準化され、価格変動リスクを抑えた安定的な運用が期待できます。また、地域を分散することで、通貨の分散も併せて行うことができます。

資産運用におけるポートフォリオとは、投資する資産の組み合わせやその比率のことをいいます。

資産運用を始める時には、ポートフォリオを作成します。

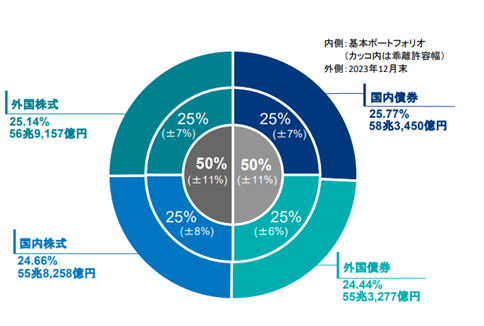

たとえば、日本の年金積立金を運用しているGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオは、下のグラフのように国内債券、国内株式、外国債券、外国株式を各25%にしています。景気や市場動向により上記の比率から乖離した場合には、比率が増えた資産を売却し、比率が減った資産を買い増して基本ポートフォリオに戻す「リバランス」を行います。

出典:2023年度 第3四半期運用状況速報|GPIF(年金積立金管理運用独立行政法人)

また、バランス型ファンドも設定時に基本ポートフォリオを構築して「リバランス」をしながら運用しています。

資産運用の基本は、分散投資しながらの長期保有になります。

分散投資につきましては、上記の「資産の分散」「時間の分散」「地域の分散」で説明しましたので、ここでは「長期保有」の重要性について説明します。

分散投資を行っていたとしても、短期的にはバブルの崩壊や経済危機などによって、金融資産は大きく価格が下落することがあります。

ただし、相場には悪い時も良い時もあり、長期保有することで、景気が回復するまで余裕をもって待つ(保有する)ことができます。また、長期保有には、複利の効果がより高められるメリットもあります。

分散投資を行うにあたり、自分でポートフォリオを組み、個別の株式や債券を選んで運用する方法や、株式に投資する投資信託と債券に投資する投資信託を組み合わせる運用方法もあります。ただし、運用状況を確認しながら定期的にリバランスを行うことが必要です。

手軽に分散投資を行う方法として、バランス型ファンドの利用があります。

バランス型ファンドは、株式や債券などの「資産の分散」や国内外への「地域の分散」をファンドの中で行っているファンドです。ファンドによっては、資産への投資比率も株式の比率の高い「積極運用型」や債券の比率が高い「安定運用型」などいろいろなタイプがあり、ご自身のリスク許容度に応じて選択することができます。

また、バランス型ファンドは、運用担当者がリバランスを行うので、投資家はレポートなどで運用状況の確認を行うだけで済みます。

GOファンドは、国内外の株価指数先物や債券先物に分散投資することで、年率15%以上(※)の運用成果を目指す、絶対収益型のファンドです。

具体的な投資先は、日経平均先物、TOPIX先物、S&P500先物、DAX先物、日本国債先物、米国債先物、独国債先物、英国債先物、日本国債現物になります。

※運用報酬や取引にかかる費用を考慮して計算しています。税金は計算に含まれていません。将来の運用成果を保証するものではありません。2001年1月から2020年5月までのGOファンド投資戦略を用いたパフォーマンスシミュレーションと2020年6月より運用している私募ファンドの実際のパフォーマンスを使用して算出したものになります。

また、GOファンドは投資信託ではありません。

初期投資は10万円からと、少額から投資をスタートできます。

また、追加投資は1万円からでき、「時間の分散」も手軽に行えます。

分散投資は、長期的に安定した運用成果を目指すための投資方法になります。

このコラムでは、分散投資のメリット・デメリットや、分散投資の3つの方法「資産の分散」「時間の分散」「地域の分散」を中心に説明してきました。

3つの分散方法のうち「資産の分散」や「地域の分散」は、いろいろな投資信託を選択することにより実行できます。

また、投資を始めるにあたっては年齢や収入、金融知識などから、ご自身のリスク許容度を確認し、それに見合った投資信託 を選ぶようにしましょう。

投資や資産運用に関する難解な専門用語をわかりやすく丁寧に解説しています。初心者の方でも理解しやすいように、用語の意味だけでなく、具体的な使われ方や関連知識もあわせて紹介。金融の知識を深めたい方や、ニュースや投資情報を正しく読み解きたい方に役立つ内容をお届けします。

「ヘッジファンド」という言葉を聞いたことがあるけど、実際にどういったファンドなのかよくわからない人も多いのではないでしょうか。自身でもヘッジファンドに投資できるか気になる方もいるでしょう。 この記事では、ヘッジファンドの […]

2024年1月から新NISAがスタートします。新NISAで資産形成を行う上で、投資信託(ファンド)は、最も利用される金融商品です。 投資信託は長期投資が基本です。長く運用するには、個々の投資信託の仕組みやメリット・デメリ […]

目次 1 分散投資とは 1.1 分散投資のメリット・デメリット 2 分散投資の対象 2.1 1:資産の分散 2.2 2:時間の分散 2.3 3:地域の分散 3 分散投資におけるポートフォリオとは? 4 分散投資しながらの […]

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説 米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説 日本の借金は国民の借金?2023年1月18日経済・マーケット動向

日本の借金は国民の借金?2023年1月18日経済・マーケット動向 テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説

テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説 投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用

投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用