COLUMN

新NISAの開始で株式投資に関心が集まっていますが、株式投資を行って利益が出た際には、原則、確定申告が必要となります。ただし保有する口座の種類によっては確定申告が不要な場合があります。また確定申告をする場合でも、申告分離課税か総合課税を選択しなければなりません。

このコラム では、株式投資での確定申告について、要・不要の要件や損益通算の方法や繰越控除の方法、また申告分離課税や総合課税を選択した際の申告方法などについて解説していきます。

ここでいう「株式投資の利益」とは、税法上の上場株式等に係る譲渡所得等を指しますので、上場株式だけでなく、投資信託や債券の売買益を含みます。

株式投資で利益が出たときは、原則確定申告が必要です。税制上、株式投資の利益は他の所得の金額とは区別して税金を計算する申告分離課税に当たるからです。

ただし年末調整を行っているサラリーマンなどで、給与収入が2,000万円以下の人は、株式投資による利益が年間20万円以下であれば、申告不要にできる制度があります。自営業の人などは、この制度を利用できません。

また住民税には申告不要制度がなく、別途申告する必要があるので注意が必要です。

証券会社に取引口座を開設した場合、特定口座を利用することができます。

源泉徴収ありの口座を選択していれば、株式投資で利益が出ても、証券会社が20.315%(所得税及び復興特別所得税15.315%+住民税5%)の徴収を行います。源泉徴収が行われているため、確定申告をする必要がありません。

株式投資をしても、常に利益が出るとは限りません。もし損失が出ていれば、確定申告をする必要はありません。

ただし複数の証券会社に口座を開設していて、他の証券会社で利益が出ていれば、利益と損失を合算できる制度があるので、その制度を利用する際は確定申告が必要です。

2024年から新NISA制度がスタートして、投資枠が拡充されたので、NISA口座を利用して株式投資をする人が増えるでしょう。

NISA口座で株式投資を行って発生した利益はすべて非課税の扱いとなり、したがって確定申告をする必要はありません。

株式投資の利益は、2つに分類されます。売買をして得られる売却益と期末等に支払われる配当を受け取る配当益です。

株式を売買したときの利益の計算方法は以下のようになります。

譲渡価額(売却代金)―必要経費(取得費+委託手数料+負債利子等)=利益の金額

つまり株式を売却して得られた金額(売却時株価×株数)から取得費(購入時の株価×株数)と委託手数料等(購入、売却手数料など)を引いたものが利益となります。

株式を売買することで利益が出た場合には通常、申告分離課税として20.315%(所得税及び復興特別所得税15.315%+住民税5%)を申告する必要があります。

なお源泉徴収ありの特定口座で売買されたものであれば、証券会社が売買損益を計算して税金を差し引いてくれるため、原則確定申告は不要です。

源泉徴収なしの特定口座で売買した場合には、証券会社は売買損益を計算してくれますが、源泉徴収は行いません。「特定口座年間取引報告書」を用いて自分で確定申告を行う必要があります。

最後に、一般口座での売買の場合は、売買損益の計算から確定申告まで、全てを自分で行う必要があります。

売却時株価が購入時株価より低い場合には、売却損が発生します。株式投資で損が出た場合には、確定申告をすれば翌年から3年間損失を繰り越すことができます。

また一般口座の利益や他の証券会社での株式投資で利益が出ていて、その利益と損益通算をする場合にも、確定申告をする必要があります。

配当は支払いを行う金融機関で20.315%(所得税及び復興特別所得税15.315%+住民税5%)の税金を源泉徴収されたうえで、株主に支払われます。上場株式の配当収入は、申告不要を選択できますので、なにもしなければ、課税関係はこれで終了します。

ただし株式の配当収入は株式投資の利益に含まれますので、株式の売買で損失が出た場合には、損益通算をすることができます。また配当所得は総合課税を選択して確定申告をすることができますが、その際には配当控除を使うことができます。

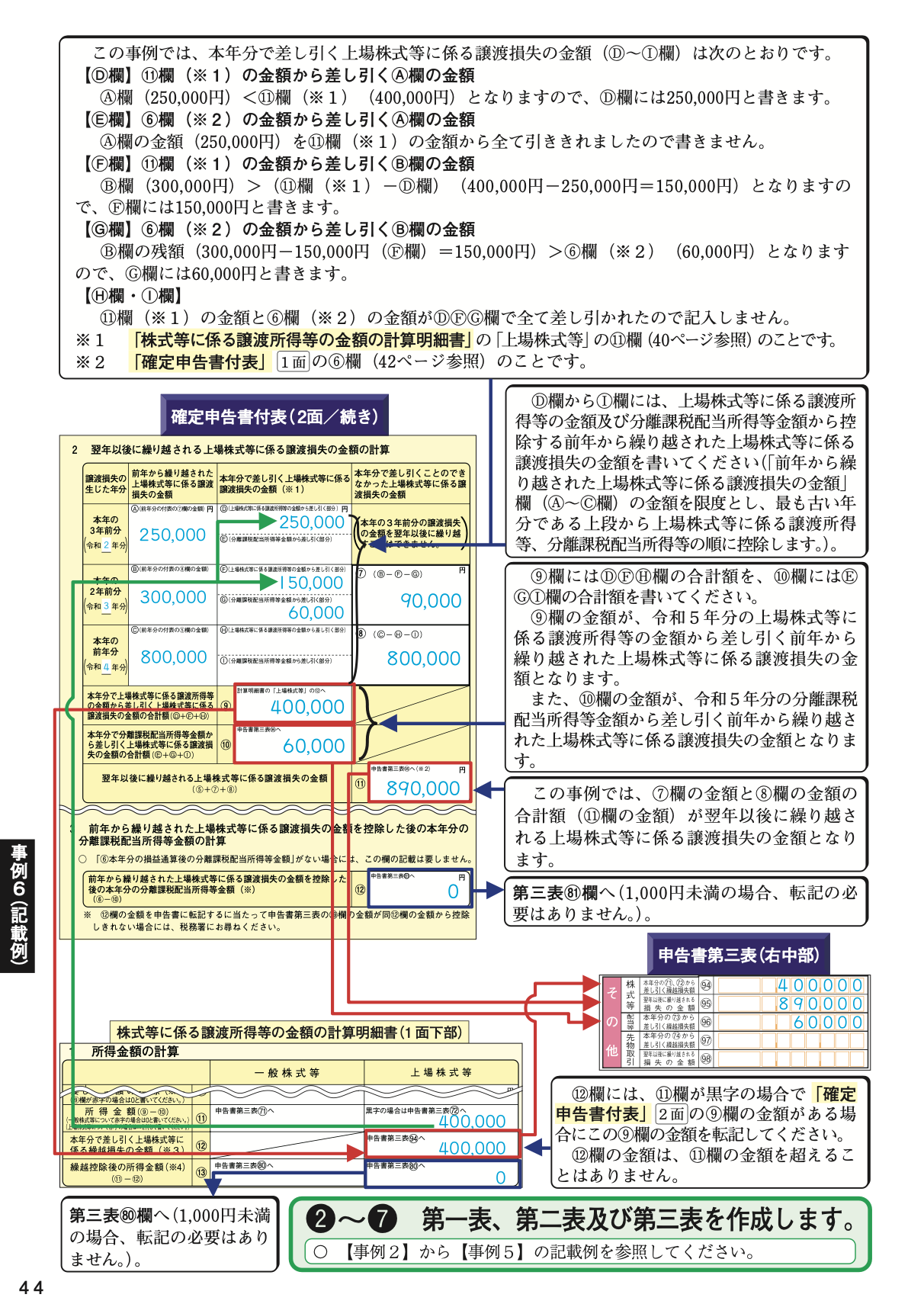

株式を売却して利益が出ていて確定申告する際には、以下の書類を準備して、記入していきます。

はじめに株式等に係る譲渡所得等の金額の計算明細書を作成します。

なお申告する内容が一つの証券会社の特定口座だけの場合には、特定口座年間取引報告書を添付すれば株式等に係る譲渡所得等の金額の計算明細書を作成しなくてもよいです。

株式等に係る譲渡所得等の金額の計算明細書には1面と2面があり、1面に住所、氏名、電話番号、職業を記入します。

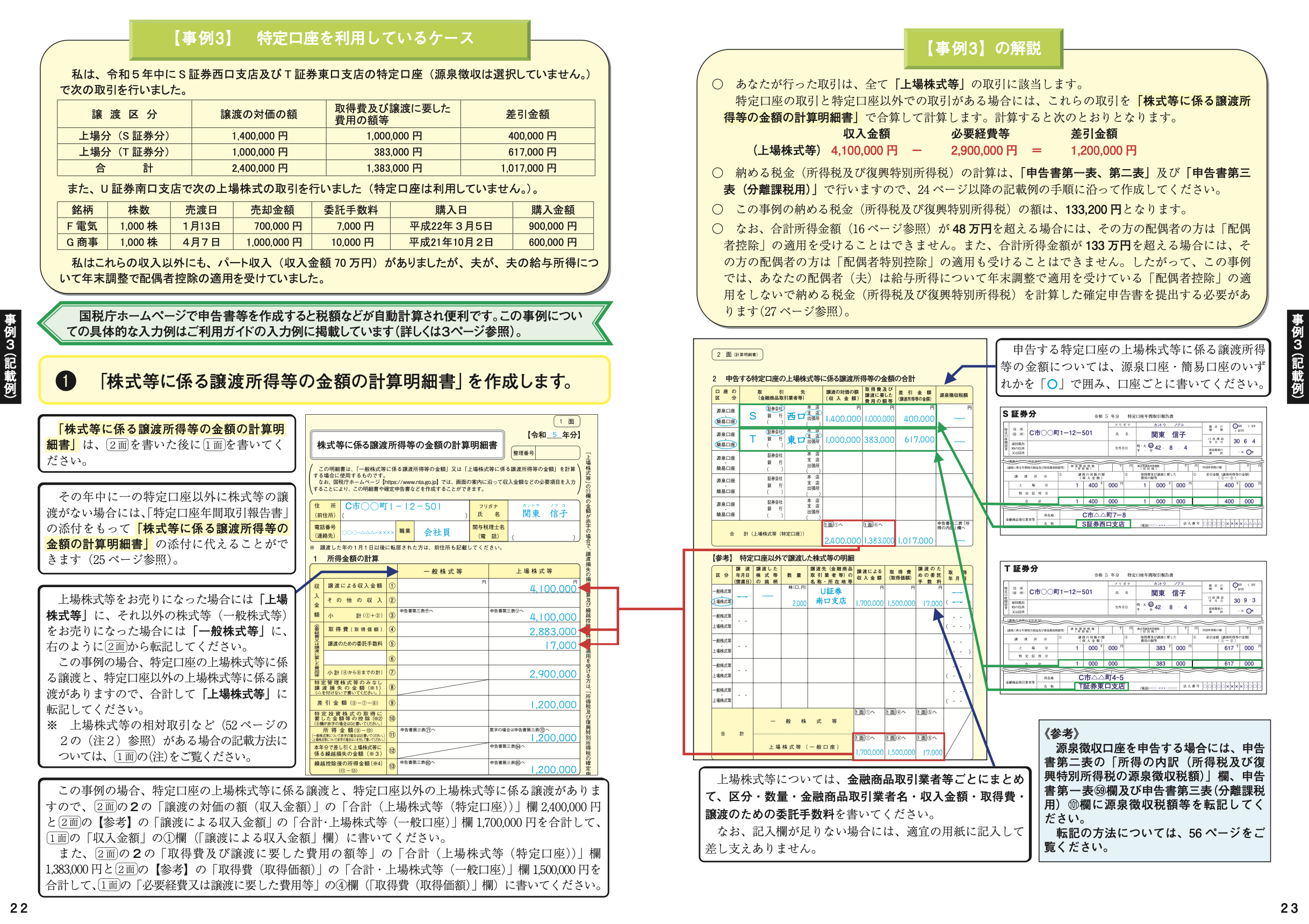

次に2面を記入していきます。特定口座年間取引報告書を持っている場合には、2面上部の「2 申告する特定口座の上場株式等に係る譲渡所得等の金額の合計」の欄に特定口座年間取引報告書の内容を転記して、合計額を算出します。

特定口座以外での売買がある場合には、2面の下段にある「【参考】特定口座以外で譲渡した株式等の明細」のところに、取引明細書などを参考に数値を記入して合計額を求めます。そして1面に戻り、2面で算出した数値を該当欄に記入し、最終的な所得金額を求めます。

第一表では、名前やマイナンバーを入れ、「種類」というところの「分離」に〇をつけます。

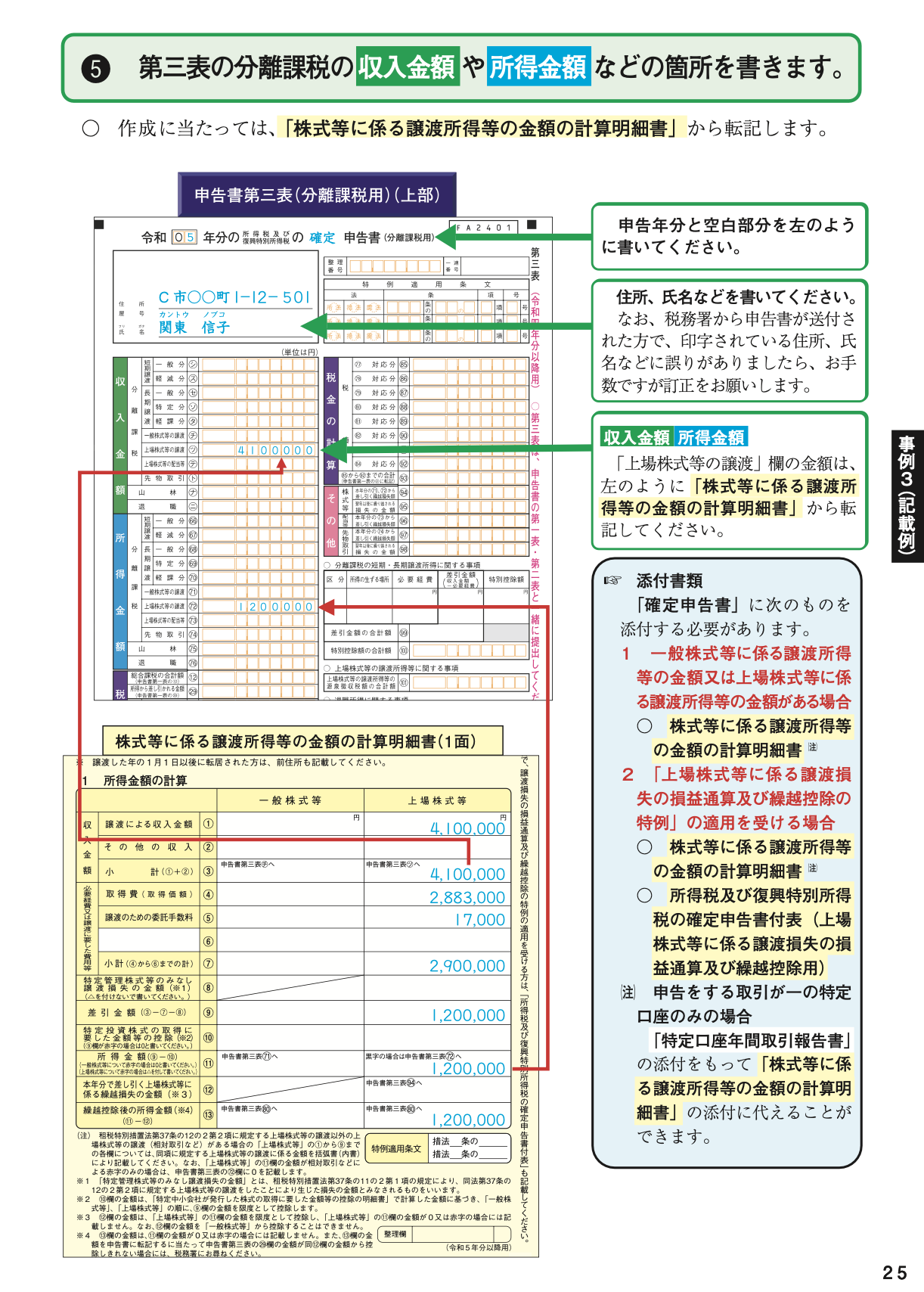

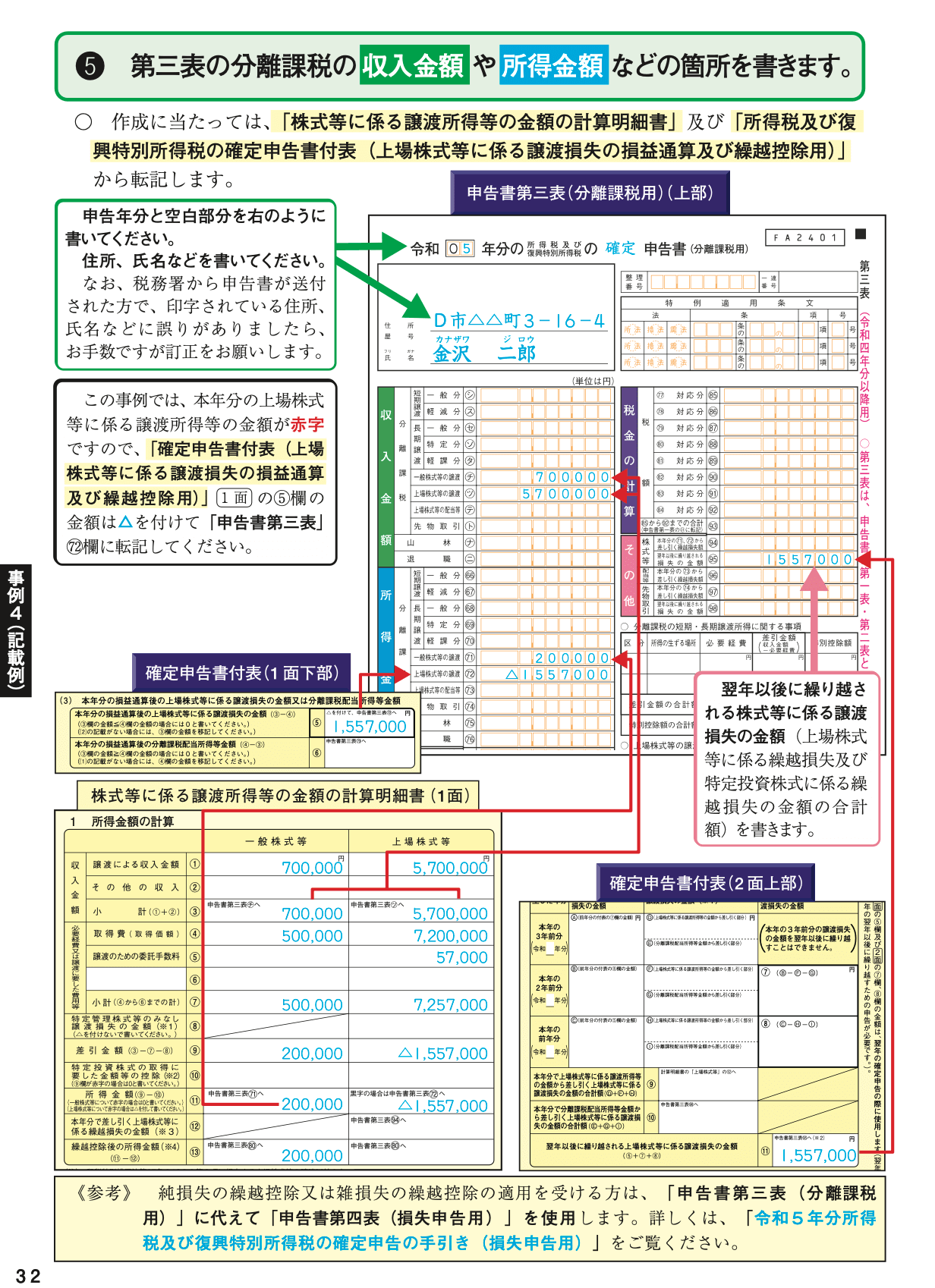

次に第三表に移り、住所、氏名などを記入した後、株式等に係る譲渡所得等の金額の計算明細書で計算した収入金額と所得金額を転記します。

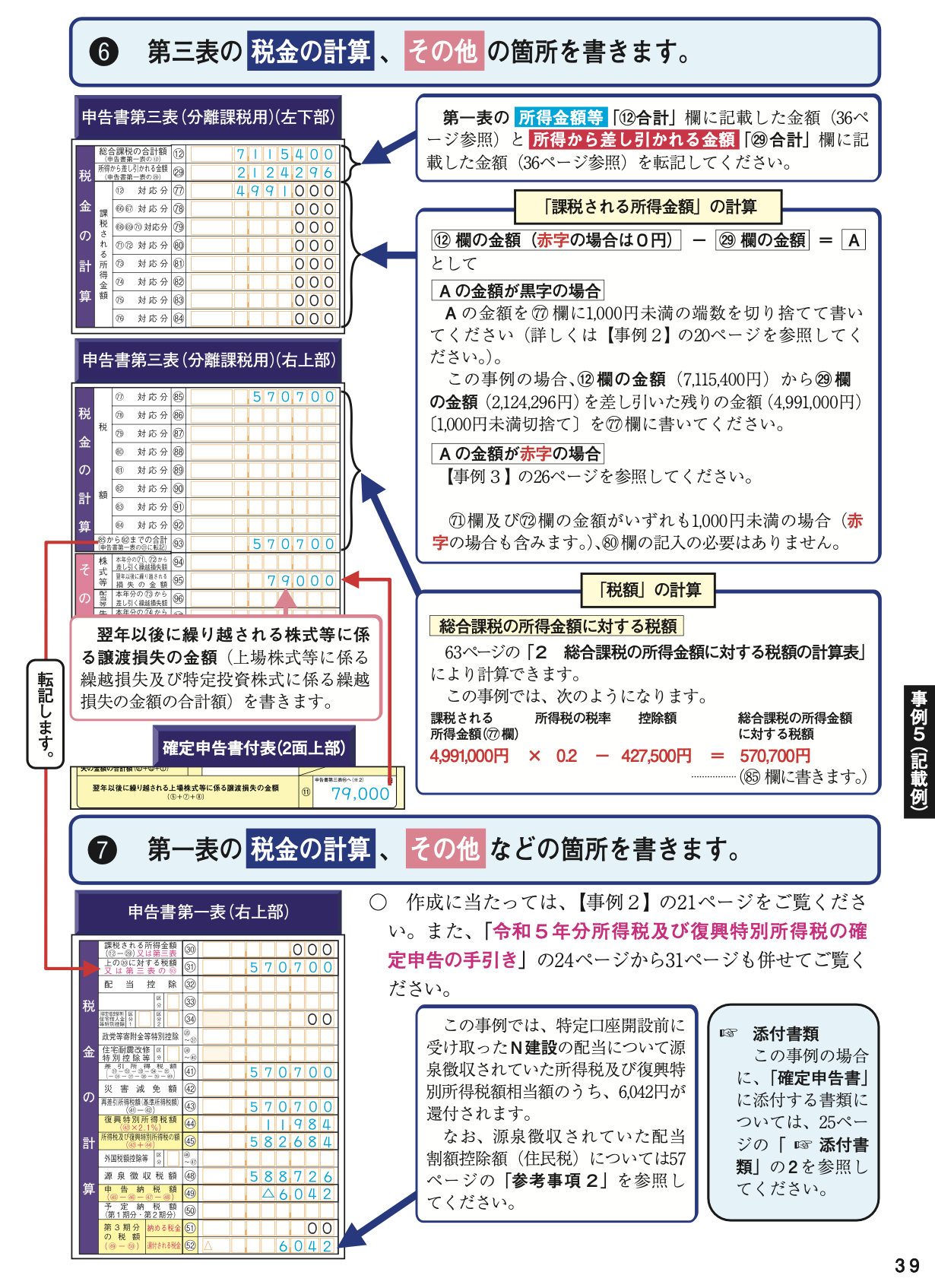

続いて、第一表の「所得金額等」の「⑫合計」と「所得から差し引かれる金額」の「㉙合計」を第三表の「税金の計算」の該当箇所に転記し、「税金の計算」の「(85)から(92)までの合計(93)」を算出します。

「税金の計算」で算出した合計額を、第一表の「税金の計算」の「上の㉚に対する税額又は第三表の(93)」に転記して、納税額を算出します。

※記載例はこちら

令和5年分株式等の譲渡所得等の申告のしかた【事例3】特定口座を利用しているケース|国税庁

株式を売却して損失が出た場合、確定申告をする必要はありません。ただし他の株式取引での利益や配当などと損益通算を行う場合には、確定申告が必要となります。

また損益通算をしても、なお損失が残る場合には、翌年以降3年間損失を繰り越すことができます。これを「繰越控除」といいます。

繰越控除を受けるためには、確定申告が必要となります。確定申告の際には、利益を申告するときと同じ書類に加え、「令和◯年分の所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」が必要となります。

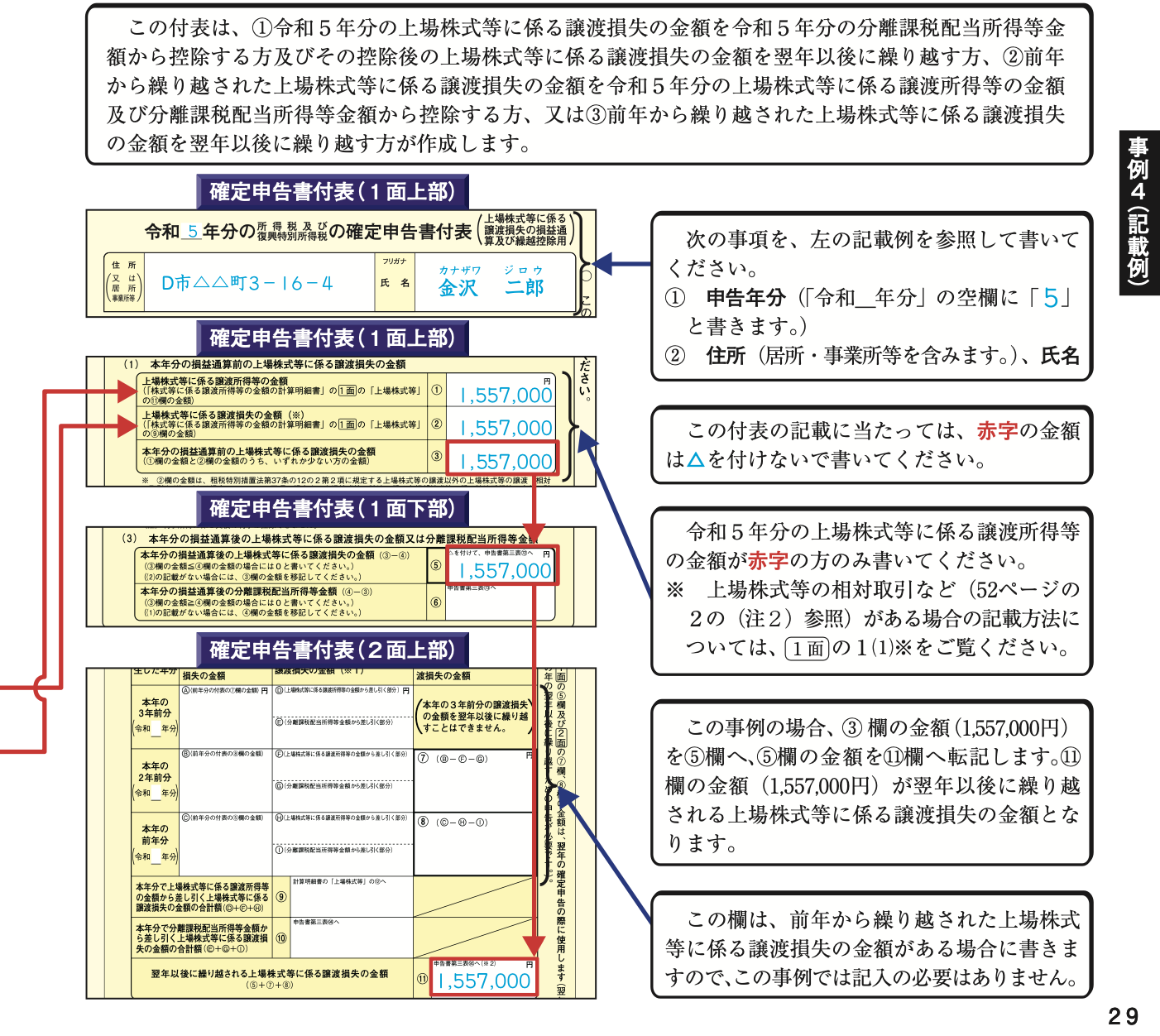

上場株式に係る譲渡損失を繰り越すケース

(例)売買における譲渡損の金額 1,577,000円

配当所得等 0円

株式等に係る譲渡所得等の金額の計算明細書に取引の内容を転記します。所得金額がマイナスになるので数字の前に△をつけ、赤字であることを示します。

次に確定申告書付表を作成します。1面の上部に住所と名前を入れた後、「1(1)本年分の損益通算前の上場株式等に係る譲渡損失の金額」の欄に計算明細書から損失額を転記します。ここでは損失と限定されていますので、赤字を示す△は必要ありません。

次に「1(3)本年分の損益通算後の上場株式等に係る譲渡損失の金額又は分離課税配当所得等金額」の欄に譲渡損失の金額を転記します。

その後、株式等に係る譲渡所得等の金額の計算明細書と所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)にある数字を第三表に転記していきます。

利益の申告と同様に、第三表の税額を計算して、第一表に記入していきます。

※記載例はこちら

令和5年分株式等の譲渡所得等の申告のしかた【事例4】上場株式に係る譲渡損失を繰り越すケース|国税庁

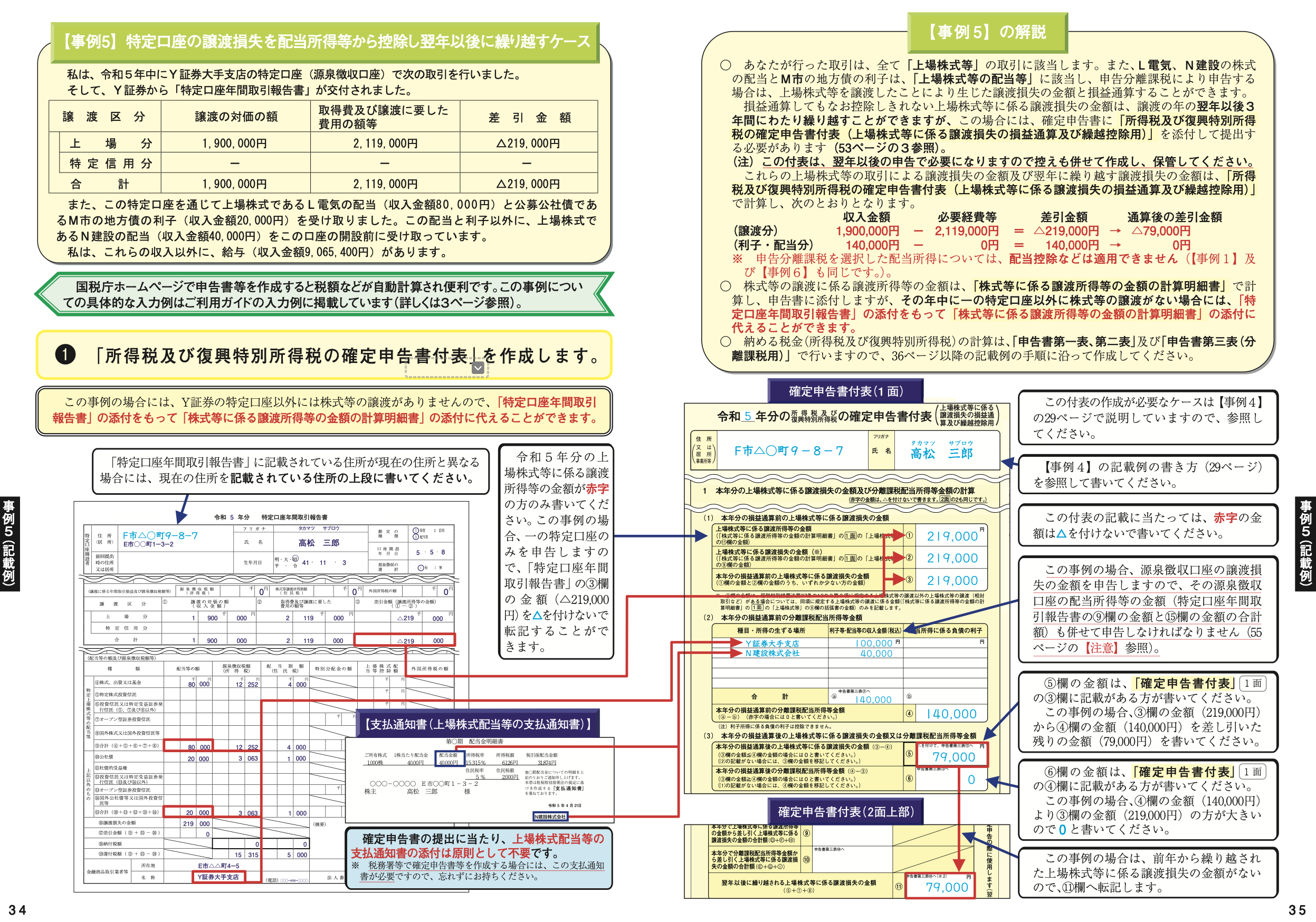

特定口座の譲渡損失を配当所得等から控除し翌年以後に繰り越すケース

(例)売買における譲渡損の金額 219,000円

配当所得 140,000円

前のケース同様、株式等に係る譲渡所得等の金額の計算明細書を作成し、所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)に転記します。

このケースでは配当所得があるので、確定申告書付表の中段にある「1(2)本年分の損益通算前の分離課税配当所得等金額」の欄に、配当の金額を記入します。譲渡損失の金額と配当の金額を差引して、赤字であれば譲渡損失の金額を記入します。

譲渡損失が219,000円で配当所得が140,000円ですので、差し引き79,000円が本年度の譲渡損の金額となり、翌年度以降3年間、繰り越すことができます。

その後、株式等に係る譲渡所得等の金額の計算明細書と所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)にある数字を第三表に転記していきます。

その後、利益の申告と同様に、第三表の税額を計算して、第一表に記入していきます。

※記載例はこちら

令和5年分株式等の譲渡所得等の申告のしかた【事例5】特定口座の譲渡損失を配当所得等から控除し翌年以後に繰り越すケース|国税庁

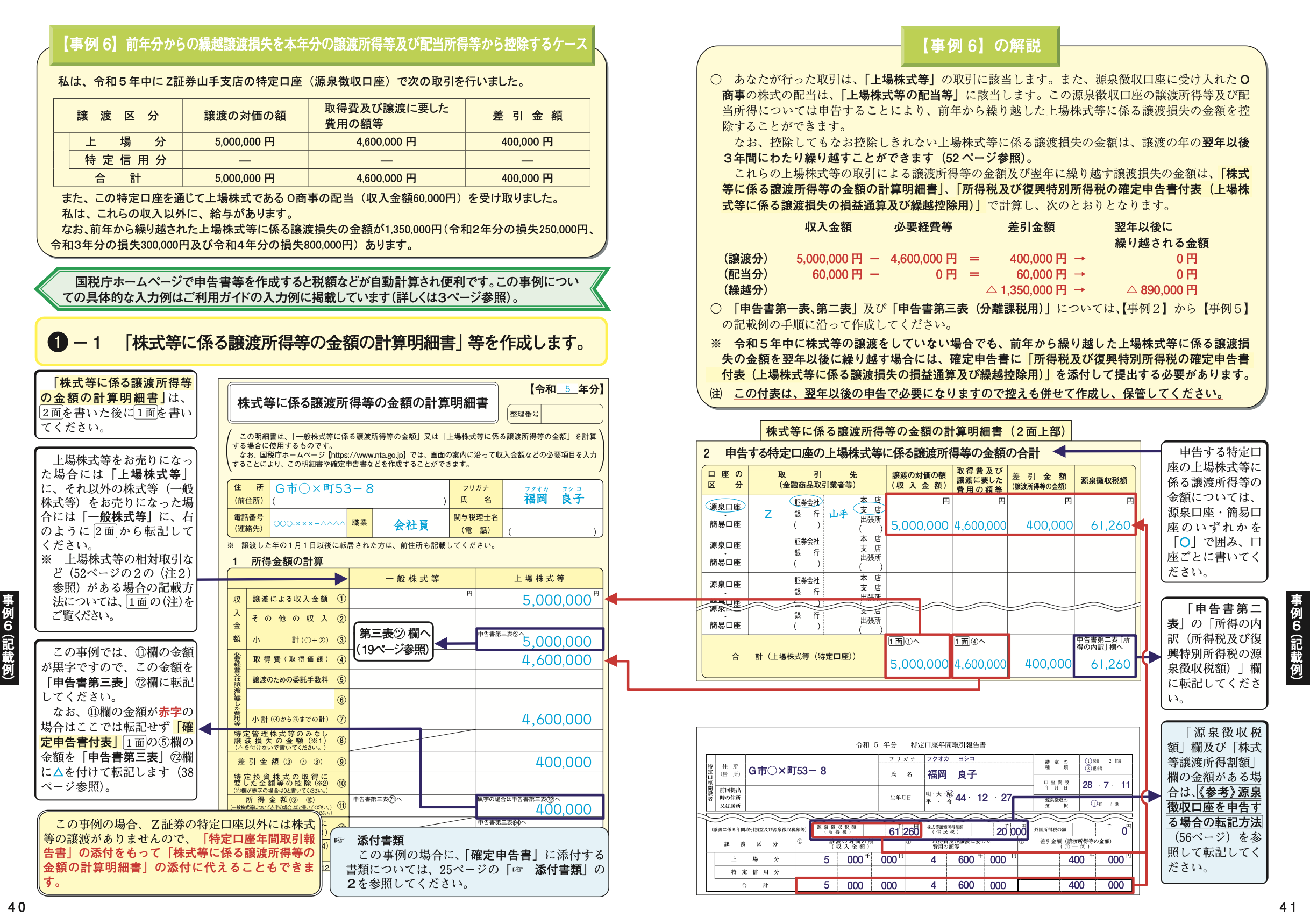

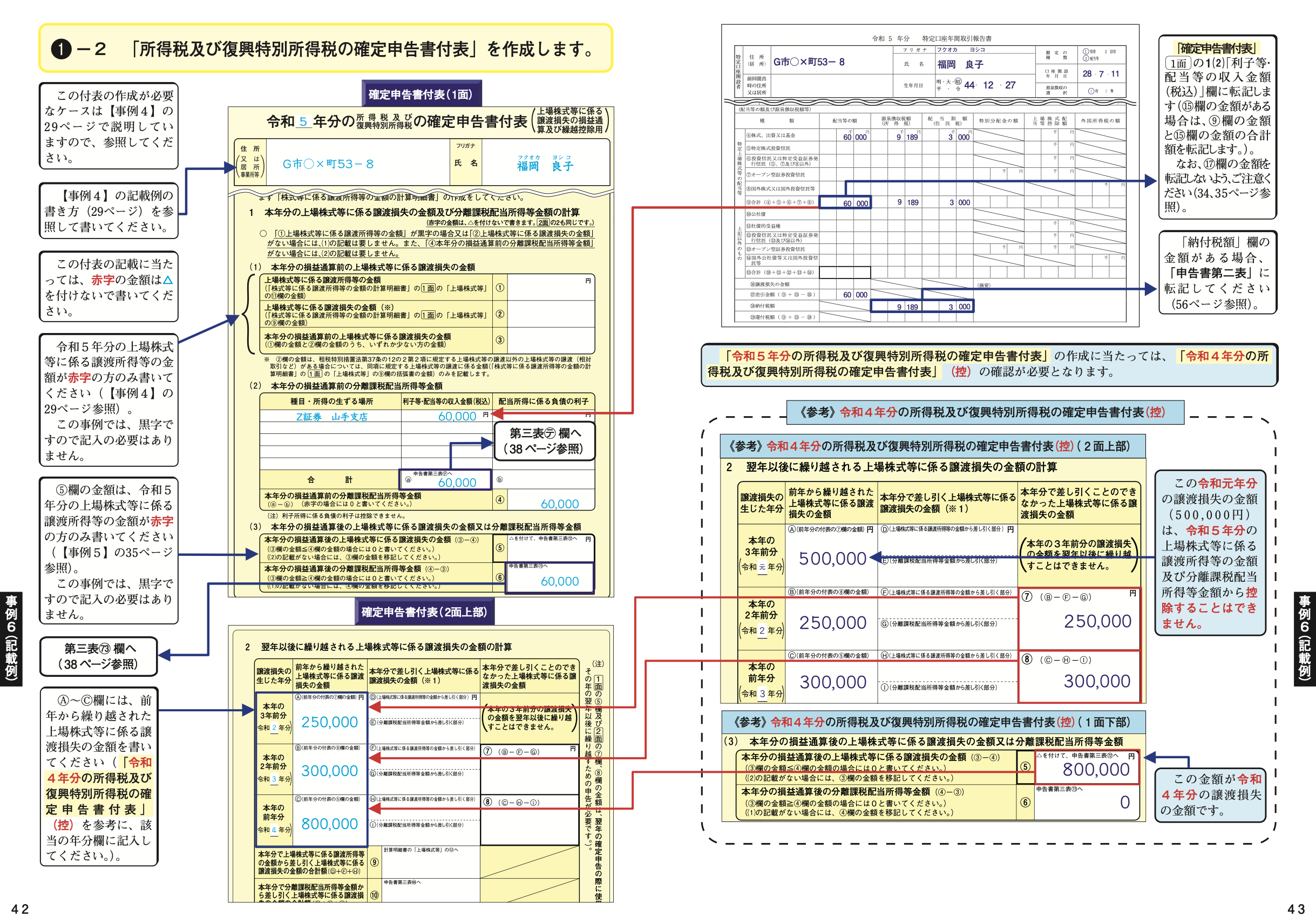

前年分からの繰越譲渡損失を本年分の譲渡所得等及び配当所得等から控除するケース

(例)売買における譲渡益の金額 400,000円

配当所得 60,000円

前年のから繰り越された譲渡損失 1,350,000円(前年80万円、前々年30万円、3年前25万円)

前の2つのケース同様、株式等に係る譲渡所得等の金額の計算明細書を作成し、所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)の1面に配当の金額を入れます。

次に2面に移り、「2 翌年以後に繰り越される上場株式等に係る譲渡損失の金額の計算」の欄に過去3年分の損失額を記入していきます。

次に本年度の譲渡利益の金額を譲渡損失の古い順から差し引きます。本年度の譲渡益は40万円なので、3年前の譲渡損25万円からまず差し引きます。

次に残りの譲渡益15万円および配当所得の6万円を前々年の30万円のから差し引きます。前々年の譲渡損が30万円-(15万円+6万円)=9万円が翌年度以降に繰り越されます。前年の80万円はそのまま繰り越され、合わせて89万円を翌年以降に繰り越される譲渡損として記入します。

その後、他の申告と同様に第一表、第二表、第三表を作成していきます。

※記載例はこちら

令和5年分株式等の譲渡所得等の申告のしかた【事例6】前年分からの繰越譲渡損失を本年分の譲渡所得等及び配当所得等から控除するケース|国税庁

配当は基本的には源泉徴収により税金が支払機関や証券会社で徴収されるため、確定申告不要を選択することができます。一方で、総合課税や申告分離課税を選択して確定申告を行うことで税金を減額したり、還付を受けることができたりします。それぞれの内容を詳しくみていきます。

・源泉分離課税

配当は支払われる金融機関等で20.315%(所得税及び復興特別所得税15.315%+住民税5%)の税額が差し引かれて支払われます。すでに税金が徴収されているので、確定申告をしなくてもよいとされています。したがって源泉分離課税を選択した場合には、何も書類を用意する必要はありません。

・総合課税

総合課税を選択した場合には、配当所得を含めたすべての所得を合算して、税額を計算していきます。配当所得については配当控除を利用することができます。

配当控除とは配当所得の10%(課税総所得金額が1000万円以下の場合)もしくは5%(課税総所得金額が1000万円超の場合)を税額から控除できます。総合課税で確定申告をするためには、申告書の第一表、第二表および特定口座年間取引報告書が必要となります。

・申告分離課税

株式投資で損失が出た場合に、受け取った配当金額と損益通算をすることができます。1社で源泉徴収ありの特定口座のみしか保有していない場合には、譲渡損と配当収入を自動的に損益通算してくれるので、確定申告の必要はありません。

配当収入を他の証券会社や銀行で受け取っている場合には、申告分離課税の選択をして確定申告をすれば、源泉徴収された税金を還付することができます。

方法や必要書類は繰越控除を受ける場合と同じですので、「株式を売却して損失が出た場合」を参照してください。

詳しくは国税庁ホームページの「令和5年分株式等の譲渡所得等の申告のしかた」を参照してください。

株式投資での利益が出た場合には、原則、確定申告が必要になります。ただし源泉徴収ありの特定口座を開設していたり、その年の株式投資の収入が配当のみであったりした場合には、申告不要を選択することができます。

一方、何社かの取引を損益通算したり、繰越控除をしたりする場合などには確定申告が必要です。自分は確定申告が必要なのか、よく調べるようにしましょう。

所得税の場合、年末調整を行った給与収入2,000万円以下の人は、株式投資などの副収入が年間20万円以下であれば、確定申告不要の選択をすることができます。

ただし住民税にはこのルールがないので、20万円以下の副収入でも申告が必要となります。

会社で計算した住民税よりも翌年から多くの住民税を払うことになると、会社に副収入がバレる恐れがあります。心配な人は、源泉徴収ありの特定口座を利用して、申告不要を選択しましょう。

確定申告ができる期間は、毎年2月16日~3月15日と決まっています。確定申告が必要な場合には、この期間に行いましょう。また最近は税務署まで提出にいかなくても、e-TaxによりPCやスマホからも確定申告書の提出が行えます。詳細は国税庁のホームページに出ていますので確認してみましょう。

なお、確定申告が遅れて納税期日に間に合わない場合には、延滞税がされます。また、申告しなければならない利益があるのに、申告をしない場合には無申告加算税が課されますので、注意しましょう。

参考:個人でご利用の方|e-Tax 国税電子申告・納税システム

GOファンドは最低10万円から投資できる匿名組合出資です。

匿名組合は投資信託とは違い、組合と投資家が直接契約を結びます。

値上がり益は雑所得に該当しますので、総合課税で確定申告が必要となります。損失が出た場合の損益通算はありません。

GOファンドは、長期で安定した値上がり益を目指したバランス型の運用を行っていますが、一般的な投資信託とは税制面等で違いがあります。

ネットで、最短3分で口座開設の申し込みができるので、この機会にGOファンドで口座を開設し、資産運用を始めてみてはいかがでしょうか。

株式投資で利益が出た場合には、原則確定申告が必要となります。ただし源泉徴収ありの特定口座を開設していれば申告不要を選択することができます。配当収入についても、配当が支払われる際に所得税と復興特別所得税、住民税が源泉徴収されるので、確定申告をする必要はありません。

ただし、損益通算を行ったり、繰越控除を利用したりする場合には確定申告が必要です。国税庁のホームページでは確定申告のやり方について、詳しく解説しています。e-Taxを使えばパソコンやスマホから申告できますので、ぜひ利用してみましょう 。

資産運用の基本から実践的なノウハウなどを幅広く解説するコラムです。初心者の方にもやさしく、資産形成をこれから始める方や、すでに投資信託を活用している方にも役立つ情報をお届けします。

なかなか預貯金ができず、周りの人はどれくらい預貯金をしているのか気になっている人もいるのではないでしょうか?この記事では、年代別、世帯別の平均預貯金額や中央値のデータを紹介しながら、預貯金額の傾向について解説していきます […]

2024年1月に新NISAがスタートしました。また、インフレの影響もあり「貯蓄から投資へ」の流れが加速しています。しかし、基礎的な金融知識もなく、投資を始めるのは危険です。 このコラムでは、投資初心者が投資をする前に押さ […]

資産運用でお金を増やしたいけれど、何を選んで良いかわからないという方も多いのではないでしょうか?選んだ商品によっては元本割れリスクがあるため、金融商品選びは慎重に行う必要があります。 このコラムでは、これか […]

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説 米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説 日本の借金は国民の借金?2023年1月18日経済・マーケット動向

日本の借金は国民の借金?2023年1月18日経済・マーケット動向 テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説

テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説 投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用

投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用