COLUMN

株式や投資信託に現金で投資をしている場合、相場の下落局面では売却(損切り)するか、上昇するのを待つのが一般的な対応となります。

今回取り上げる「空売り」は、相場下落時においても利益が出せる投資のやり方です。本記事では、空売りの仕組みやメリット・デメリットなどをわかりやすく解説しています。

空売りは、信用取引の中の1つの投資のやり方です。

株取引は、大きく現物取引と信用取引に分かれます。現物取引は、証券会社に証券総合口座を開設し現金で株式の売買を行う取引です。信用取引は、証券総合口座以外に信用取引口座を開設し委託保証金や代用有価証券を差し入れて行います。

信用取引制度には制度信用取引と一般信用取引がありますが、この記事では制度信用取引をベースに解説します。

信用取引は、現金の範囲内で株式などの売買を行う現金取引と異なり、委託保証金の約3倍の取引ができます。たとえば、100万円の委託保証金で約300万円の取引が可能です。

また、現物取引と信用取引の大きな違いは、信用取引が売りから始められる点です。

売りから始める取引のことを「空売り」といいます。

空売りは、証券会社または証券金融会社から空売りしたい株式を借りて、先に株式市場で売却します。借りた株式には返済期限があり、期限内に株式市場から買戻して、証券会社または証券金融会社に借りた株式と同数を返却します。

証券会社などから株式を借りるので貸株料などのコストがかかります。

空売りは、売った時の株価より買戻した時の株価が安いと利益が出る取引です。

たとえば、株価1,500円で100株空売りし、1,200円で買戻すと差額の30,000円((1,500円-1,200円)×100株)が利益になります。逆に1,700円で買戻すと20,000円((1,500円-1,700円)×100株)の損失が発生します。(手数料等は考慮していません)

上記の例のように、空売りは株価(相場)が下落した時に利益が出る取引になります。

なお、現時点で将来の売価を約束する先物取引の売り(ショート)から入る取引も、空売りと同じく相場下落時に利益が狙える投資のやり方になります。

出典:信用取引制度の概要|株式会社東京証券取引所株式部信用取引グループ

ここでは、制度信用取引を利用した場合の空売り可能な銘柄の選定基準やその種類、実際に空売りを行うために必要な手続きや空売り取引の流れ、空売りがどのように利益が出せるのかについて解説していきます。

制度信用取引で空売りできる銘柄は、東京証券取引所など取引所が選定します。

貸借銘柄に区分される銘柄が空売りできる銘柄です。貸借銘柄の選定基準は、流通株式数が17,000単位以上、株主数が1,700人以上などになります。

2022年末の銘柄数は下表の通りです。

| 市場 | 上場会社数 | 貸借銘柄 | 比率(%) |

| プライム | 1,838 | 1,692 | 92.1% |

| スタンダード | 1,451 | 504 | 34.7% |

| グロース | 516 | 118 | 22.9% |

| 合計 | 3,805 | 2,314 | 60.8% |

出典:制度信用・貸借銘柄の推移|日本取引所グループ(JPX)

三市場合計では、上場会社3,805社中2,314社と、約6割が貸借銘柄になります。

市場別では、プライム市場が上場企業1,838社中1,692社と、9割以上が貸借銘柄です。

スタンダード市場では、上場企業1,451社中504社と約35%が貸借銘柄、グロース市場は上場企業516社中116社と、約23%が貸借銘柄になります。時価総額が小さい市場ほど、上場企業に占める貸借銘柄の比率が低下しています。

また、上場企業以外にETF(上場投資信託)やETN(上場投資証券)、REIT(不動産投資信託)などでも、貸借銘柄に選定されている銘柄もあります。

個々の貸借銘柄については、JPX(日本証券グループ)のホームページにある「制度信用・貸借銘柄一覧」内のExcelファイルから確認することができます。

空売りを行うには、証券会社に信用取引口座を開設する必要があります。

その上で、口座開設後に保証金等を差し入れます。これで空売りをする準備が整います。

以下で、空売りの流れを制度信用取引のケースにて説明します。

① 投資家は、株価下落が期待できる銘柄の売り注文を証券会社に出します。

② 証券会社は売り注文の銘柄を注文株数に応じて貸し出します。また、証券会社に貸し出せる株数が不足している場合、証券金融会社に依頼し必要株数を貸し出してもらいます。

③ 株式の貸し出しと同時に証券会社はその株式を売却します。売却代金は、決済(反対売買)されるまで証券会社(または証券金融会社)が担保として預かります。

④ 投資家は、売り建てた株式と同数を返済期限(6カ月以内)に買戻し、証券会社等に返却します。

⑤ 売却した時の株価と買戻した時の株価の差額が投資家の損益になります。

以上の①から⑤までが空売りの基本的な取引の流れになります。

返済期限(買戻し期限)が設けられている点が現物取引との大きな違いです。

投資家の現金で行う現物取引では、購入時の株価より売却時の株価が高いと利益が出ます。空売りの場合は、売却(空売り)時の株価より買戻し時の株価が安いと利益が出る仕組みになっています。

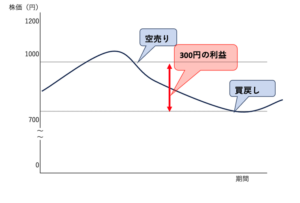

下図では、株価1,000円の時に空売りを行い、株価700円の時に買戻していますので、その差額300円(1,000円-700円)が1株当たりの利益です。

※グラフ:筆者作成

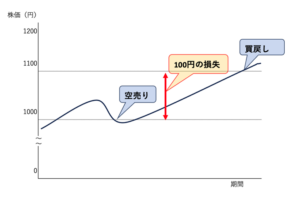

しかし、買戻しの期間が6ヵ月(制度信用取引の場合)の間、株価が売却(空売り)時の価格を下回らない場合は損失が発生します。たとえば、株価1,100円で買戻した場合は100円(1,000円-1,100円)の損失が発生します。

また、空売りは証券会社や証券金融機関から株式などを借りて行う取引になるので、返済(買戻し)までの期間に貸株料や品貸料が発生します。

空売りの主なメリットは以下の2つです。

・相場下落時でも利益が出せる(「上記「空売りの利益の仕組みのグラフ」を参照)

・価格下落リスクのヘッジに活用できる

以下、それぞれ詳しく説明していきます。

メリットの1つ目は「相場下落時でも利益が出せる」点です。

株式の現物取引で相場下落時に行えることは、相場が上昇するのを待つ(保有継続)か、損切り(売却)するかになります。

空売りの場合は、先に証券会社から借りた株式の売却から入りますので、その銘柄が空売り時より値下がれば利益が出ます。

また、空売りできる銘柄のところで触れたように、ETF(上場投資信託)も空売りが可能です。TOPIXや日経平均に連動するETFを空売りすれば、日本の株式相場下落時でも利益を出すことができます。

メリットの2つ目は「価格下落リスクのヘッジに活用できる」点です。

現在保有している銘柄を同じ株数空売りすることで、一定期間(制度信用取引の場合は最長6カ月間)の価格下落リスクをヘッジ(回避)することが可能になります。

たとえば、保有しているB株式の株価が3,000円から2,500円に値下がると500円含み損が発生しますが、保有株数と同数空売りをすることで、500円の利益を得られます。よって、含み損と相殺することができます(貸株料などコストは考慮していません)。

空売りの主なデメリットは以下の2つです。

・株価上昇により損失が発生する(「上記「空売りの利益の仕組みのグラフ」を参照)

・貸株料や品貸料などのコストが発生する

特に、株価上昇による損失は大きなデメリットになります。

以下で、それぞれ詳しく説明していきます。

1つ目は、「株価上昇により損失が発生する」点です。

値下がりするという予想に反して、空売りした株式が上昇した場合は、高い価格で買戻すことになり、値上がる分だけ損失が発生します。

たとえば、1,000円で空売りした株式が買戻し期日(返済期日)まで上昇し、1,200円で買戻すと、200円の損失になります。

また、急激な値上がりの場合には、差し入れた委託保証金では足りず追証(委託保証金の追加差入)が発生するリスクがあります。

デメリットの2つ目は、「空売りには貸株料や品貸料などのコストかかる」点です。

空売りは、証券金融機関や証券会社から株式を借りて売却しますので、買戻して返却するまでの期間(制度信用取引の場合は最長6カ月間)に日割りで貸株料がかかります。

また、証券金融会社で貸株を用意できない場合は、証券金融会社が機関投資家などから借りて投資家に貸し出します。その時の費用の品貸料(逆日歩)が追加で発生します。

株価の意図的な売り崩しを防止することを目的に、空売り規制(価格規制)という法律が設けられています。空売り規制に違反すると30万円以下の過料処分が課される場合があります。

空売り規制は、上場している全銘柄が規制の対象になるのではなく、トリガー抵触銘柄(当日基準価額から10%以上下落した銘柄)が対象です。

該当する銘柄は、JPX(日本証券グループ)のホームページに「空売り価格規制トリガー抵触銘柄」として日々公表されています。

空売り規制では、トリガー抵触銘柄を直近の取引価格以下で売買することを禁止しています。たとえば、直近公表価格が1,000円の銘柄では1,001円の空売りができますが、1,000円や999円の注文は空売り規制違反です。

個人投資家の場合は、1回の注文あたり51単元(1単元100株の場合は5,100株)以上が規制の対象で違法となります。また、短時間に50株単元以下の空売りを数回繰り返した場合、意図的な分割発注とみなされ、法令違反の対象になります。

空売りのリスクは、空売りした銘柄の価格が上昇して損失を被る可能性がある点です。

価格上昇による損失を最小限に抑える方法として「逆指値注文」があります。

逆指値注文は、価格が上昇して指定した価格以上になったら買い、指定した価格以下になったら売るという注文方法です。

指値注文の指定した価格以下になったら買い、指定した価格以上になったら売るのと、逆の注文方法になります。

たとえば、株価1,000円で空売りし、逆指値注文を1,050円で入れておけば、一株あたりの損失は50円(1,000円-1,050円)で済みます。ある程度の損失は出ますが、大きな損失は回避することができるのです。

株価下落の下限は0円(会社の倒産)ですが、上昇に関しては上限がありません。今後下落すると考えて空売りした銘柄の株価が、急激に上昇する可能性もあります。そのような不測の事態に備えるために、逆指値注文で損切りの範囲を予め設定しておくことが必要です。

しかしながら、GOファンドは匿名組合という仕組みで、年率15%以上(※)のリターンを目指す絶対収益型ファンドです。

日本国債、日本・米国・欧州の株価指数先物・債券先物へ分散投資を行い、市場動向に左右されず相場下落時でも収益を狙える運用スタイルを取っています。また、空売りと同様に相場下落時に利益が出せる投資手法である先物の売り(ショート)を、マーケットの状況に応じて取り入れています。

※運用報酬や取引にかかる費用を考慮して計算しています。税金は計算に含まれていません。将来の運用成果を保証するものではありません。2001年1月から2020年5月までのGOファンド投資戦略を用いたパフォーマンスシミュレーションと2020年6月より運用している私募ファンドの実際のパフォーマンスを使用して算出したものになります。

ファンドマネージャーの顔が見える安心感もGOファンドの特徴です。さらにネットで簡単に口座開設の申し込みができ、初回投資金額は10万円~、追加投資金額は1万円~と、少額から投資を始めることができます。

この記事では、空売りの仕組みや流れ、メリット・デメリットなどについてわかりやすく解説してきました。空売りは相場下落時に有効な投資のやり方です。

「長期」「分散」の投資をするので空売りは関係ないと思われる人もいるかもしれませんが、空売りには相場の過熱感を抑える効果や、買戻しにより相場の急激な下落を抑える効果が期待できます。空売りの仕組みやメリット・デメリットを把握しておくと、投資(資産運用)に対する理解がより深まるでしょう。

投資や資産運用に関する難解な専門用語をわかりやすく丁寧に解説しています。初心者の方でも理解しやすいように、用語の意味だけでなく、具体的な使われ方や関連知識もあわせて紹介。金融の知識を深めたい方や、ニュースや投資情報を正しく読み解きたい方に役立つ内容をお届けします。

「ヘッジファンド」という言葉を聞いたことがあるけど、実際にどういったファンドなのかよくわからない人も多いのではないでしょうか。自身でもヘッジファンドに投資できるか気になる方もいるでしょう。 この記事では、ヘッジファンドの […]

2024年1月から新NISAがスタートします。新NISAで資産形成を行う上で、投資信託(ファンド)は、最も利用される金融商品です。 投資信託は長期投資が基本です。長く運用するには、個々の投資信託の仕組みやメリット・デメリ […]

長期的に安定した資産運用を目指すために、覚えておかなければならない投資方法が「分散投資」です。分散投資は、高い収益を狙うのではなく、損失を抑えながら長期的に資産を増やしていきたい人に向いた投資方法になります。 このコラム […]

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説

アメリカ国債のデフォルト(債務不履行)とは?経済への影響をわかりやすく解説!2024年4月4日金融用語解説 米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説

米国債とは?投資するメリットやデメリット、リスクなどをわかりやすく解説2024年5月28日金融用語解説 日本の借金は国民の借金?2023年1月18日経済・マーケット動向

日本の借金は国民の借金?2023年1月18日経済・マーケット動向 テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説

テンバガーとは?2023年の達成銘柄を紹介2024年7月31日金融用語解説 投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用

投資してはいけないファンドとは?【ブル・ベア型ファンド】2023年2月24日資産運用